近年来,不少城商行积极申请并拿下了基金托管业务牌照,看似迈入了“全牌照”业务的新阶段。但如果我们仔细看看最新的基金托管市场数据,或许会发现:这张牌照对大多数城商行来说,其实挺“鸡肋”的。

数据不说谎:城商行的托管江湖地位

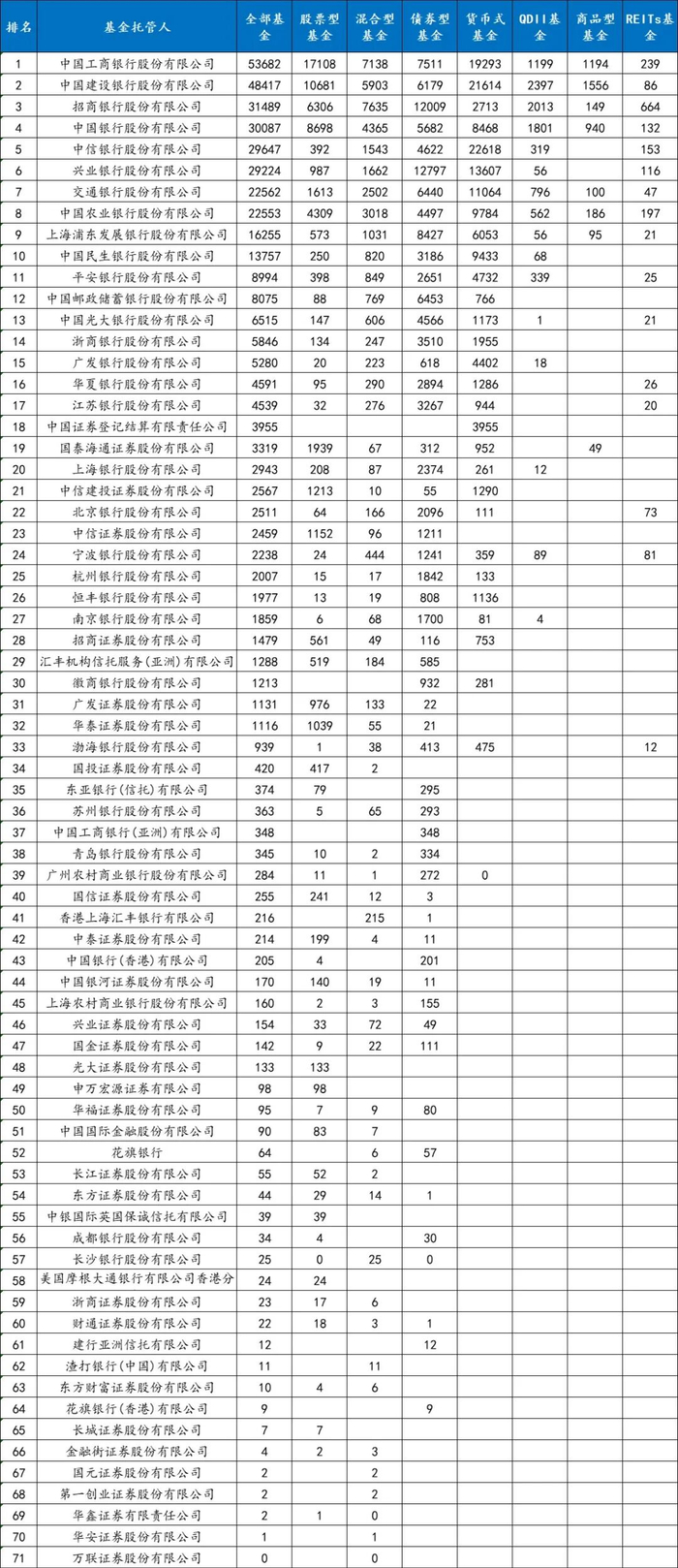

根据最新统计,在全部基金托管市场中,国有大行和股份制银行牢牢占据主导地位。

城商行里面,排名最靠前的江苏银行,上海银行,北京银行。

更值得关注的是业务结构:城商行托管的基金类型高度集中于债券型与货币式基金,股票型、混合型、QDII等产品寥寥无几。例如江苏银行,股票型基金仅32亿,混合型276亿,而债券型高达3267亿,货币型944亿。

为什么说它“鸡肋”?

1. 市场份额小,规模效应弱

托管业务依赖系统投入、人才团队和运营效率,规模越大,单位成本越低。城商行托管规模普遍偏小,很难形成真正的利润贡献,甚至可能“赔本赚吆喝”。

2. 产品结构单一,附加值低

债券型与货币基金托管费率普遍较低,而权益类、QDII等费率较高的产品,城商行几乎难以切入。这导致托管收入有限,更多是作为服务存贷款客户的一种配套。

3. 竞争格局固化,突围难度大

基金公司在选择托管行时,往往优先考虑渠道能力强、销售支持大的全国性银行。城商行网点有限、客户基数小,在托管争夺战中天然处于劣势。

以前还说“投托联动”,去年债券市场不好,监管又趋严,金融市场部投债基亏损严重,导致“投托联动”也转不动了,然后今年开始搞“销托联动”,但很明显,城商行的基金销售实力实在是太差。

4. 资源投入与回报不匹配

托管业务需要持续在系统、合规、清算等方面投入,对中小银行是不小的负担。若不能快速上量,这些投入很难带来相应回报。

城商行为什么还要拿牌照?

既然不赚钱,为什么还要拿?原因可能有以下几点:

1、牌照完整性,为未来业务布局留空间;

2、服务地方政府或本地国企发基金,提供一站式服务;

3、配合理财子公司或其他资管业务,形成内部协同;

4、品牌与综合实力展示,提升机构形象。

但从现实看,除非城商行能依托区域优势、股东资源或特定产品突围,否则托管业务很可能长期处于“有牌照、没业务,有业务、不赚钱”的状态。

基金托管是一块“强者恒强”的市场,马太效应极其明显。对绝大多数城商行来说,拿到托管牌照更像是一种战略储备,而非利润增长点。

>>>查看更多:股市要闻