中国经济网北京10月21日讯奥来德(688378.SH)昨日晚间发布2025年前三季度业绩预告的自愿性披露公告。

经财务部门初步测算,预计公司2025年前三季度实现营业收入37,000.00万元至40,000.00万元,与上年同期(法定披露数据)相比,将减少6,379.07万元至9,379.07万元,同比减少13.75%至20.22%。

公司预计2025年前三季度实现归属于母公司所有者的净利润为2,900.00万元至3,400.00万元,与上年同期(法定披露数据)相比,将减少6,725.11万元至7,225.11万元,同比减少66.42%至71.36%。

公司预计2025年前三季度归属于母公司所有者的扣除非经常性损益的净利润亏损560.00万元至670.00万元,与上年同期(法定披露数据)相比,将减少7,174.39万元至7,284.39万元,同比减少108.47%至110.13%。

公告显示,上年同期奥来德的营业收入为46,379.07万元,归属于母公司所有者的净利润10,125.11万元,归属于母公司所有者的扣除非经常性损益的净利润6,614.39万元。

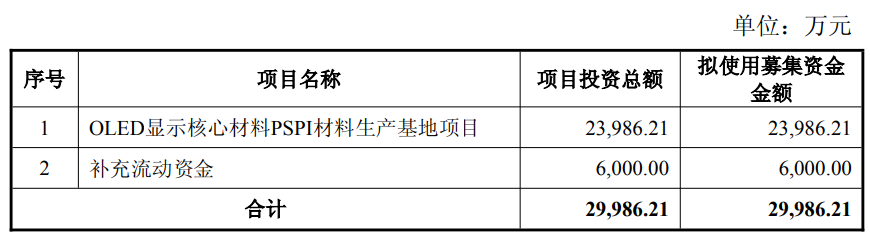

奥来德9月12日披露的2025年度以简易程序向特定对象发行股票预案(修订稿)显示,公司以简易程序向特定对象发行股票拟募集资金总额不超过29,986.21万元(含本数),扣除发行费用后的募集资金净额将用于OLED显示核心材料PSPI材料生产基地项目、补充流动资金。

本次发行的发行对象为冉启琼、胡宝兴、诺德基金管理有限公司、财通基金管理有限公司、陈学赓、厦门国贸产业发展股权投资基金合伙企业(有限合伙)、深圳市共同基金管理有限公司-共同元宇宙私募证券投资基金、华安证券资产管理有限公司、万晓亮、郭云龙、至简(绍兴柯桥)私募基金管理有限公司-至简麒麟稳健私募证券投资基金和广东邦领投资有限公司。

本次发行的所有发行对象均以人民币现金方式并以同一价格认购公司本次发行的股票,发行价格为17.20元/股。本次发行数量按照募集资金总额除以发行价格确定,根据本次发行的竞价结果,本次发行的股票数量为17,433,843股,未超过发行前公司总股本的30%。

奥来德于2020年9月3日在上交所科创板上市,发行价格为62.57元/股,发行股票数量为1828.42万股,保荐机构为申万宏源证券承销保荐有限责任公司。上市首日,奥来德盘中最高价报112.00元,创上市以来最高点。

上市公告书显示,奥来德最终募集资金净额较原计划多3.83亿元。奥来德此次募集资金总额为11.44亿元,扣除发行费用后募集资金净额为10.60亿元。

奥来德2020年8月28日发布的招股说明书显示,公司计划募集资金6.77亿元,分别用于年产1万公斤AMOLED用高性能发光材料及AMOLED发光材料研发项目、新型高效OLED光电材料研发项目、新型高世代蒸发源研发项目。

奥来德发行费用总计8380.40万元,其中,支付给保荐机构申万宏源证券承销保荐有限责任公司的承销及保荐费用6864.25万元。

2022年度向特定对象发行股票募集资金2023年7月25日,公司收到中国证监会出具的批复(证监许可【2023】1588号)(注册生效日为2023年7月20日),同意公司向特定对象发行股票的注册申请。公司本次向特定对象发行4,951,599股股票,发行价格为18.47元/股,募集资金总额为人民币91,456,033.53元,扣除各项发行费用(不含税)人民币2,468,433.20元后,实际募集资金净额为人民币88,987,600.33元。2023年8月10日,大信会计师事务所(特殊普通合伙)出具了大信验字[2023]第7-00003号《验资报告》,对本次向特定对象发行A股股票的募集资金进行了审验。

公司2次募资共12.35亿元。

2025年6月12日,公司以每10股转增2股并税前派息2.5元,除权除息日6月18日,股权登记日6月17日;2024年5月31日,公司以每10股转增4股并税前派息8元,除权除息日2024年6月7日,股权登记日2024年6月6日;2023年5月20日,公司以每10股转增4股并税前派息10元,除权除息日2023年5月26日,股权登记日2023年5月25日;2022年6月15日,公司以每10股转增4股并税前派息14.9606元,除权除息日2022年6月22日,股权登记日2022年6月21日。

>>>查看更多:股市要闻