(来源:宏赫臻财)

本系列研究旨在对沪港深美上市公司进行定量和定性研究,并予以“护城河”评分评级和模糊估值区间判断。建议关注评级为A级及以上企业,耐心等待它们估值具备吸引力的时刻。可将↑宏赫臻财关注并星标,以后能及时看到新的研究推送。

阅读本文前可参考:

上市公司研究

护城河评分&估值-雅克科技

目录↓

壹:图文透析 (投资的是企业而不是筹码)

贰:估值探讨 (该企业当前值多少钱?)

叁:投资简评 (投资该企业的策略思考)

以上三部分分别对应巴菲特在伯克希尔哈撒韦1996年大会上提出的投资中的最重要的三个理念,即投资股权、安全边际和市场先生。

壹

图文透析

1

营收结构分析

营收结构图

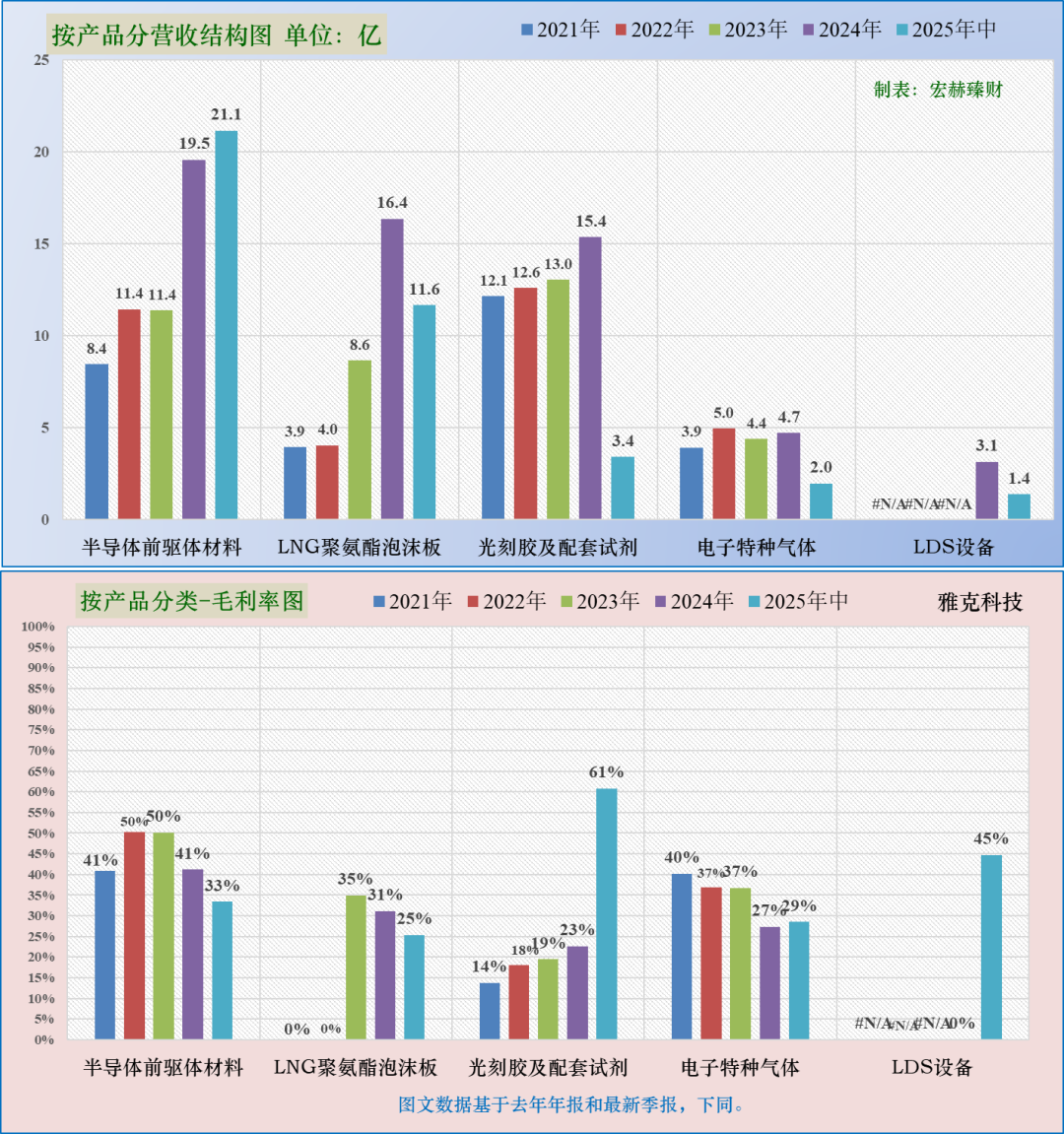

2024年末公司总营收68.6亿,同比+45%,按产品分类:

第一业务半导体前驱体材料 营收19.5亿,权重为28%,近三年同比增幅分别为:35%、0%、72%;毛利率41%。25Q2该业务明显起量。

第二业务LNG聚氨酯泡沫板营收16.1亿,权重为24%,近三年同比增幅分别为:2%、114%、89%;毛利率31%。

第三业务光刻胶及配套试剂营收15.4亿,权重为22%,近三年同比增幅分别为:4%、4%、18%;毛利率23%。

第四业务电气特种气体营收4.7亿,权重为7%,近三年同比增幅分别为:27%、-12%、7%;毛利率27%。

第五业务规模尚小。

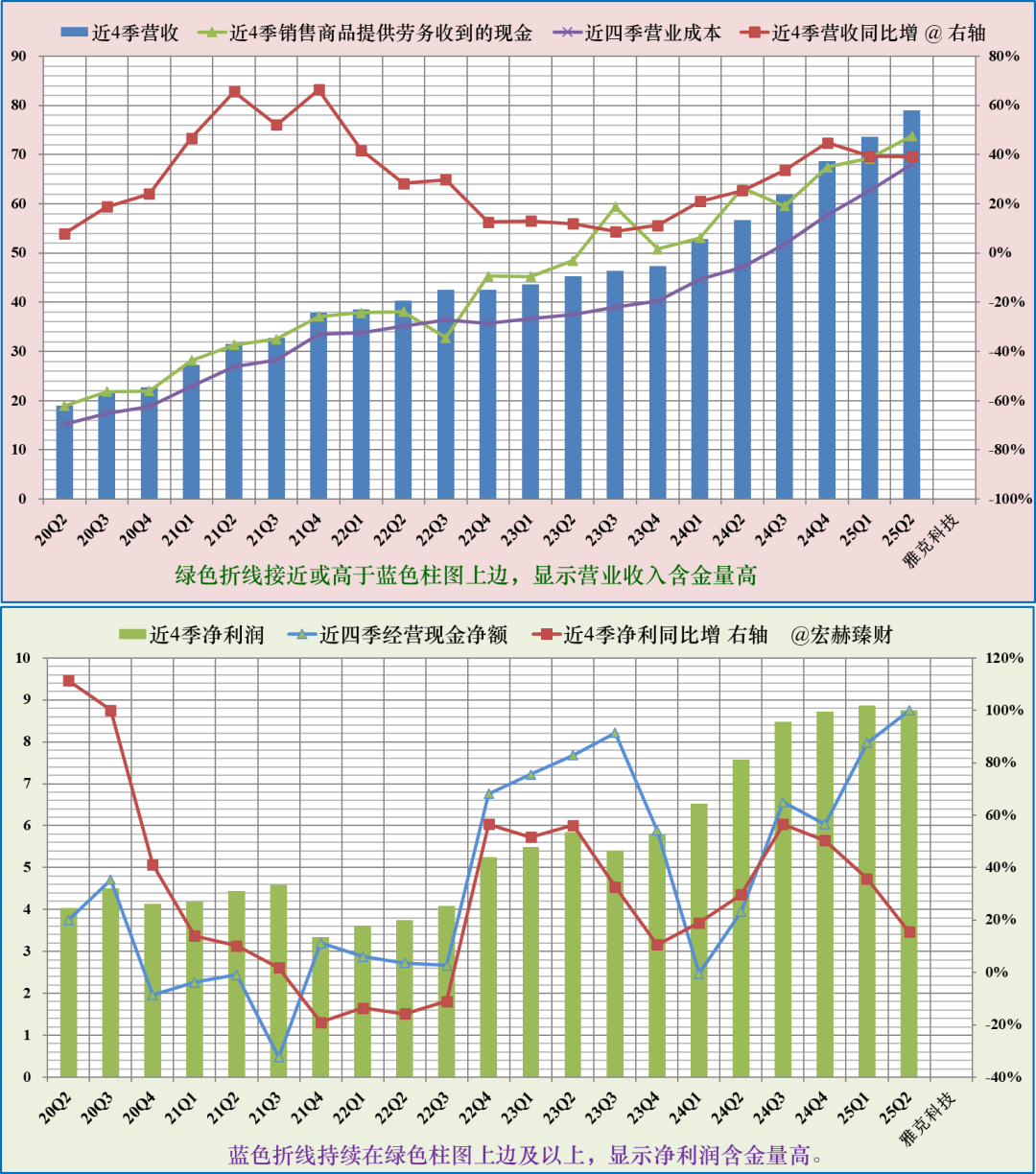

公司近四季(24Q2-25Q2)营收为79亿,同比+28%;归母净利润8.7亿,同比+3.2%。

整体业务当前毛利率:31%;净利率:11%;ROE:11%

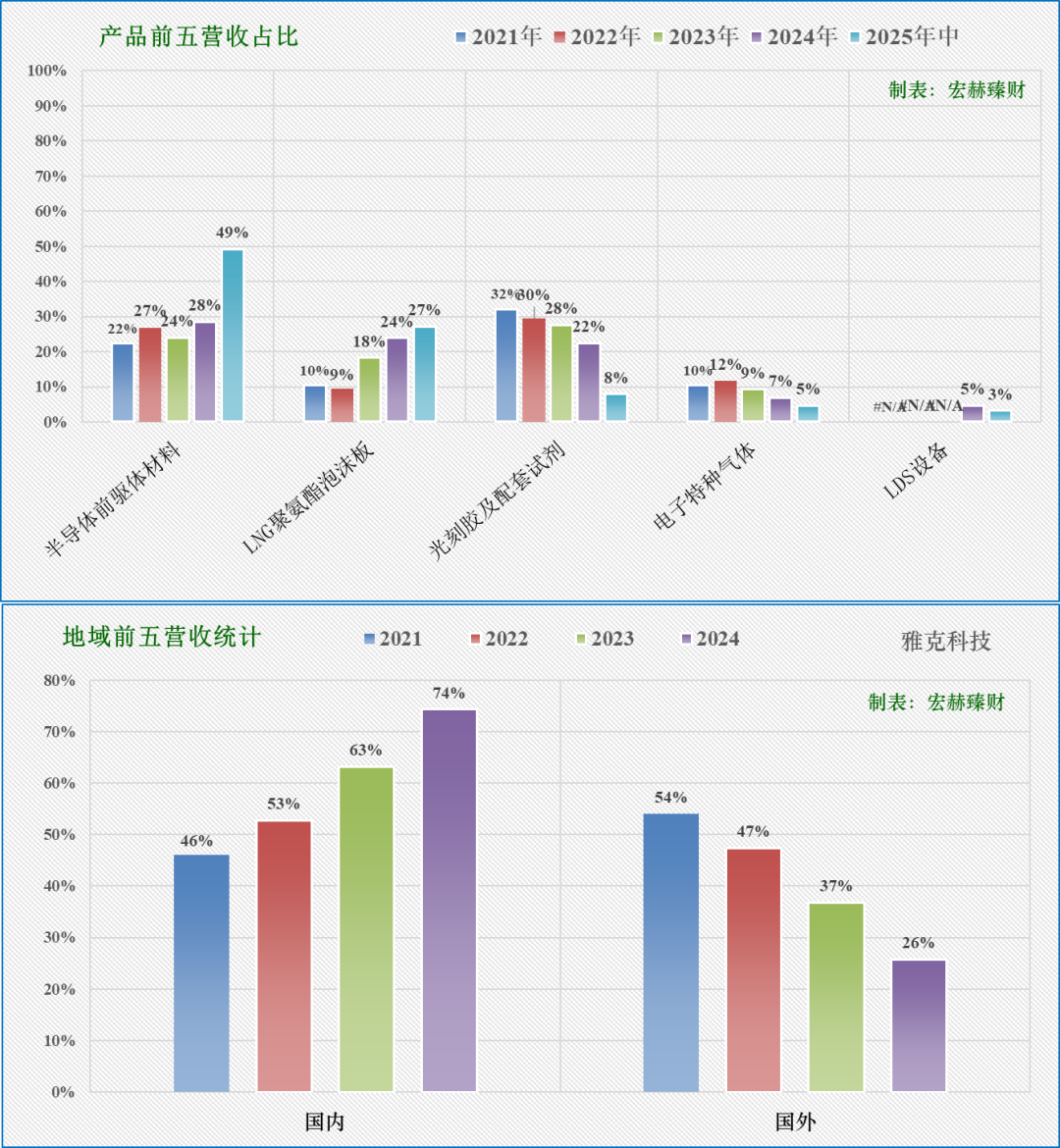

营收地域结构占比图

观察各项主营业务占营收比例,思考公司营收的多元性和反脆弱性,国内和海外的营收占比趋势等。

以上两图中的每一根柱图意味着以此季度为终点前推四个季度的营收和净利润,即:每个季度末前推过去12个月的营收和净利润,所以尽管是已经发生的业绩,但滚动地看对未来趋势或有所窥探。

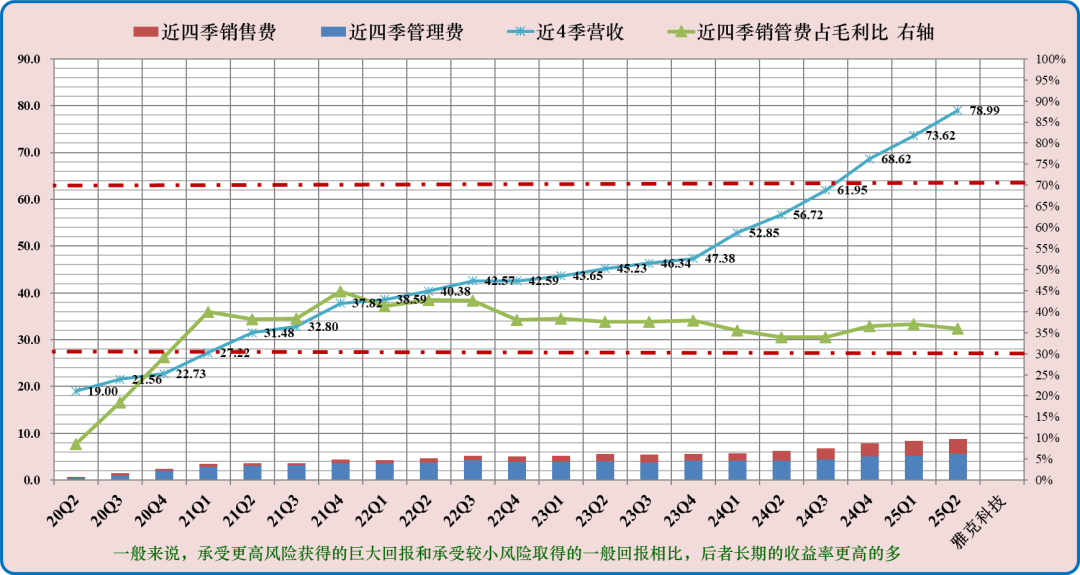

销管费用分析

该指标用于分析公司商业模式内产生净利润能力的强弱。可关注近四季销售和管理费用与毛利润之比持续小于30%的公司,这样的公司具备较高的竞争优势(即图中绿色折线低于下红虚线为优异,靠近为优秀);若该指标处于30-70%之间(图中红色虚直线之间)为可接受区域;若大于70%需要警惕,说明该公司产生净利润的能力较弱。

公司该指标最新值36.0%,近三年均值为37%。

2

环球可比公司市值&市盈率

环球可比公司市值TOP

数据来源:iFinD@Tradingcomps.com,可比性仅供参考,还需结合各自公司具体研究。

数据来源:iFinD@Tradingcomps.com,可比性仅供参考,还需结合各自公司具体研究。参照行业为『半导体材料』的当前可比上市公司共计【28】家,当前时点该行业市值最高为日本的信越化工,市值4632亿人民币(合650亿美元)。

该行业中位数市值148亿,中位数市盈率50倍;市销率5.10倍。

雅克科技 A股当前市值369亿,位列第5位,市盈率42倍,市销率4.67倍。

3

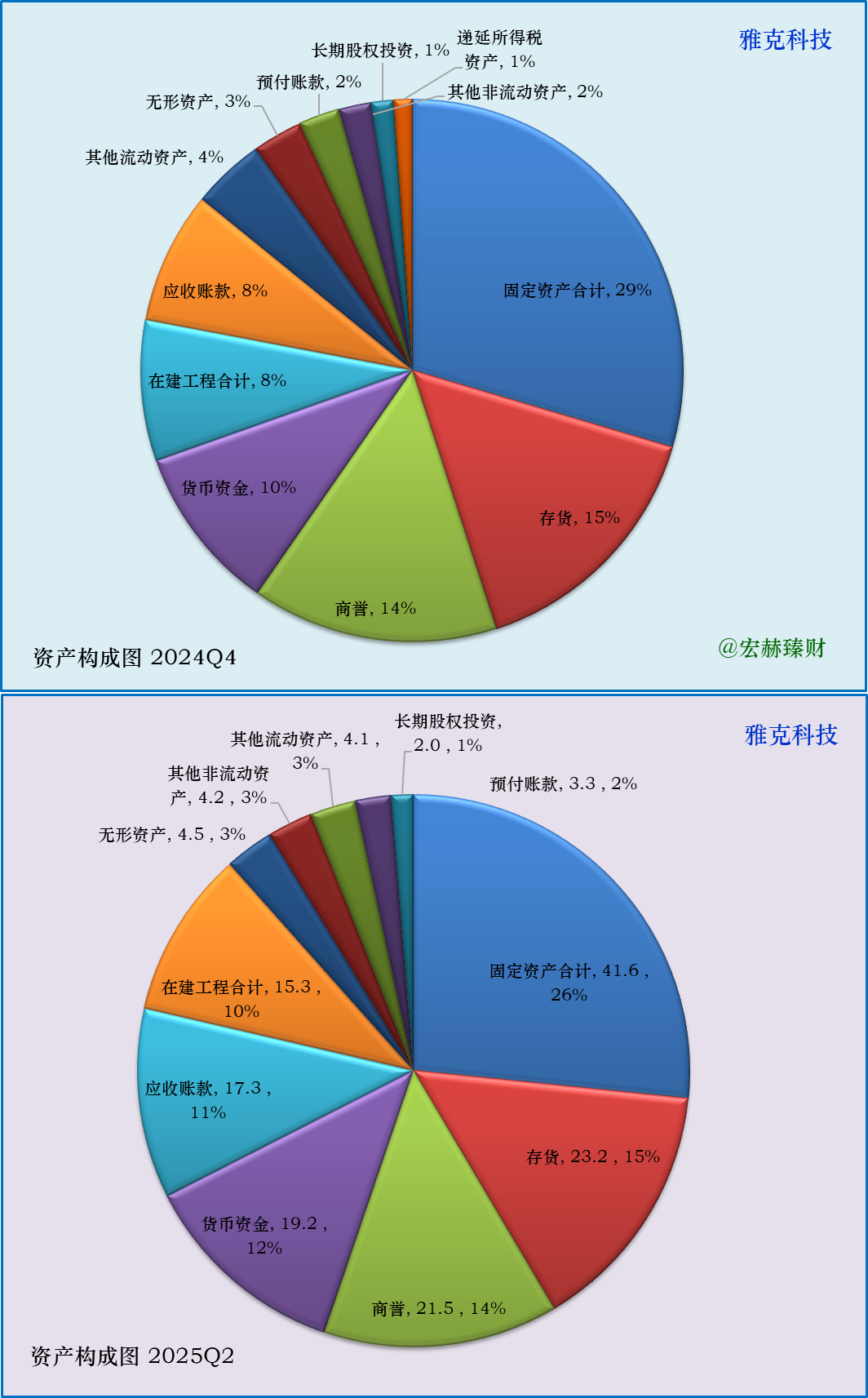

资产构成图

俗话称:新手看利润表,老手看资产负债表

资产构成图

(去年末和最新季度)

观察各项资产占总资产的比例:比如关注固定资产、在建工程、货币资金、交易性金融资产、商誉、无形资产、存货、应收账款、以公允价值计量且变动计入当期损益的金融资产等的比重,思考公司商业模式特点。(表中列举占比在1%以上的资产)

投资者可去年报中,搜索上述各科目看其详细内容。

※ 前三大资产:

① 固定资产合计41.6亿,占比26%

② 存货23.2亿,占比15%

③ 商誉21.5亿,占比14%

※ 现金类(货币资金+交易性金融资产+其他)占比13%;

※ 无形类(商誉+无形资产)占比16%。

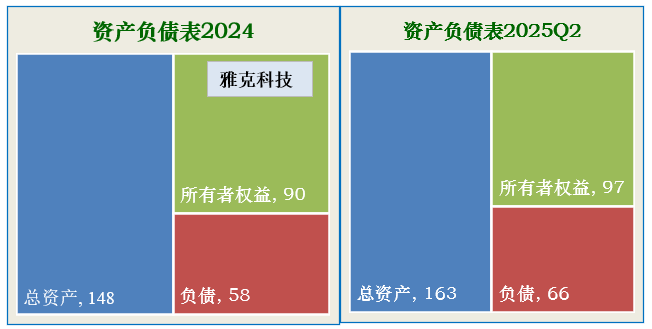

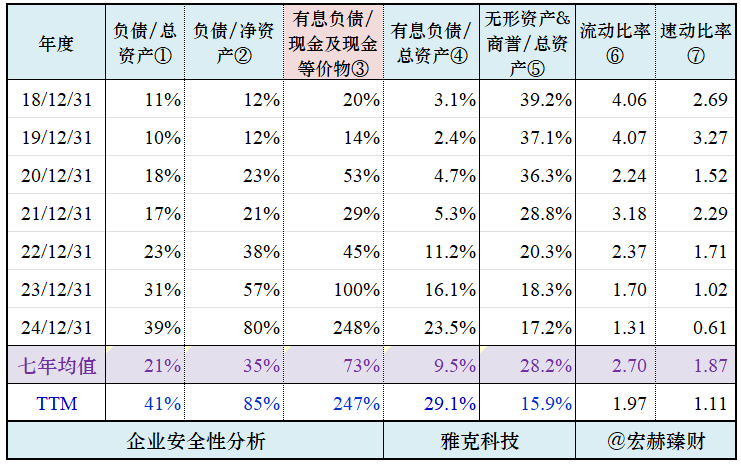

资产安全性指标

结合公司业务和商业模式,分别从七年均值和去年末值来观察该公司的资产安全性和资金流动性。

一般而言,各类负债占总资产比越小越好,无形资产和商誉占比过大会有减值风险,流动比率和速动比率分别大于2和1为好。关于各比率的学习可在宏赫微店内找寻 『财务指标课程』进行学习。

③较高,需关注。

4

盈利能力&竞争优势分析

从营收角度看盈利能力

(盈利能力)

宏赫臻财认为25%的毛利率线可以作为大部分非金融企业经营难易的分水岭,低于25%毛利率的企业投资者要谨慎对待,或许你会投资的很辛苦,不如将精力聚焦在高毛利率的企业身上研究。

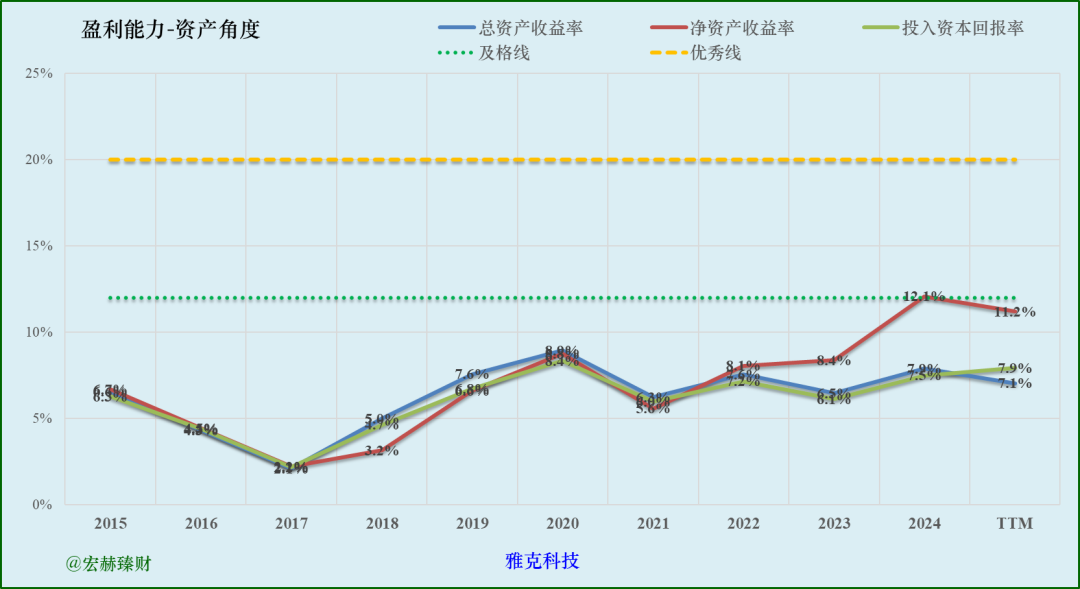

从资产角度看盈利能力

(竞争优势)

↓年度图↓

↓季度图↓

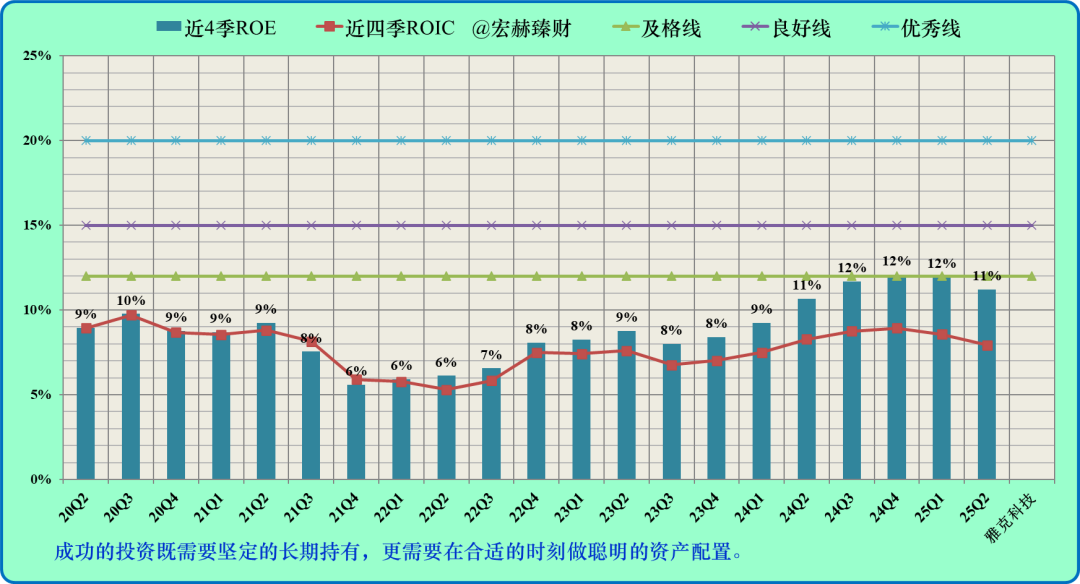

竞争优势是个复杂思维研判体系,但可以简单的从双R指标中管中窥豹,即上图中的ROE(柱图)和ROIC(红折线)能始终站在良好线&优秀线之上的公司值得你战略跟踪研究。

按年度看,ROE正在上攻及格线,

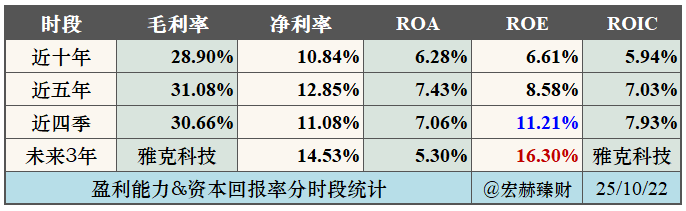

盈利能力&资本回报率

(战略关注以下四个指标持续在15-20%之上的企业)

战略关注净利率、ROE、ROIC指标持续在15-20%之上的企业;关注三个时段的增减趋势。详见:宏赫财务指标课程系列

毛利率为大厦之基,绝对值过小(低于25%)需谨慎对待。往往会耗费投资者较大的时间成本。

公司近十年ROE均值为6.61%,近四季ROE为11.21%,未来3年机构一致预期均值为16.30%。趋升态势。

5

现金流分析

“3+1”指标判断净利润含金量

……

>>>查看更多:股市要闻