(来源:东海研究)

证券分析师:

张晶磊,执业证书编号:S0630524090001

谢建斌,执业证书编号:S0630522020001

邮箱:zjlei@longone.com.cn

// 报告摘要 //

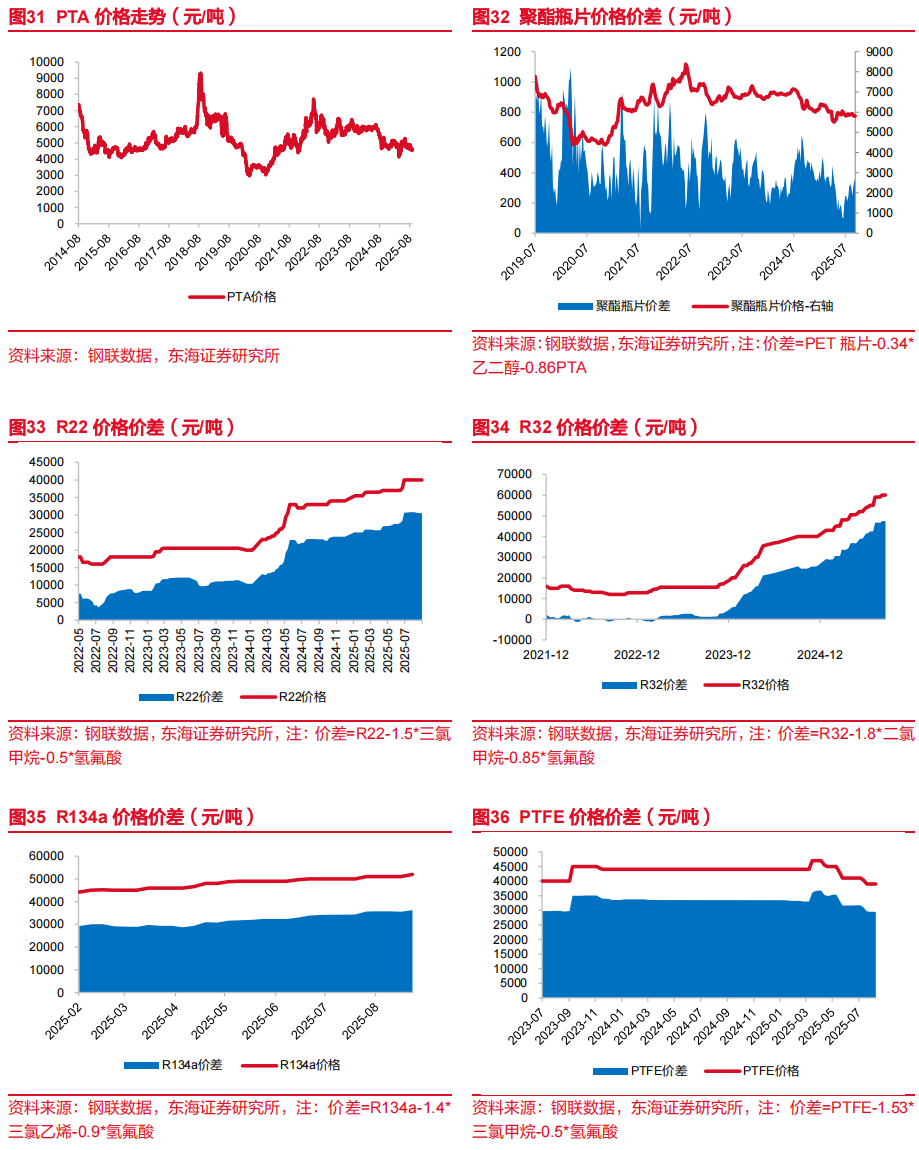

三代制冷剂价格持续上行,行业有望维持高景气:制冷剂供给受到配额限制,叠加下游需求提升,供需格局显著优化,三代制冷剂产品价格近两年持续上涨,生产企业盈利能力有望持续提升。根据百川盈孚数据,截至2025年9月19日,三代制冷剂R32、R134a、R125价格分别为62000元/吨、52000元/吨、45500元/吨,本年度分别上涨44.19%、22.35%、8.33%。2025年上半年,制冷剂生产企业巨化股份、三美股份、永和股份归母净利润分别同比增长145.84%、159.22%、140.82%。

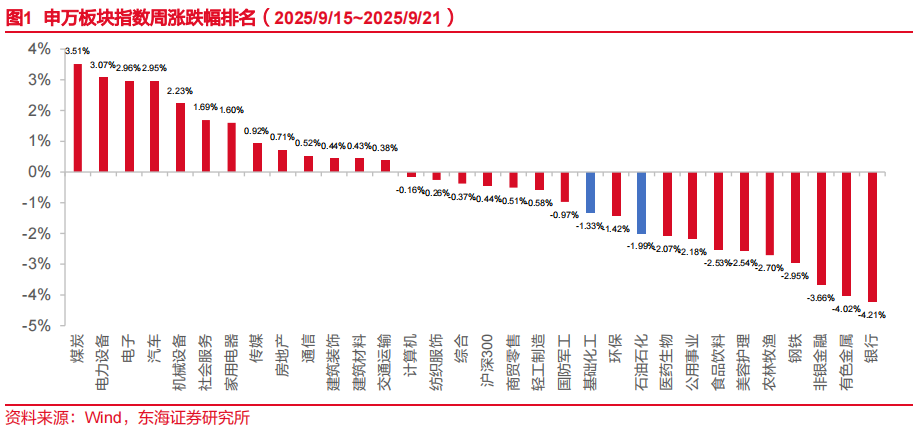

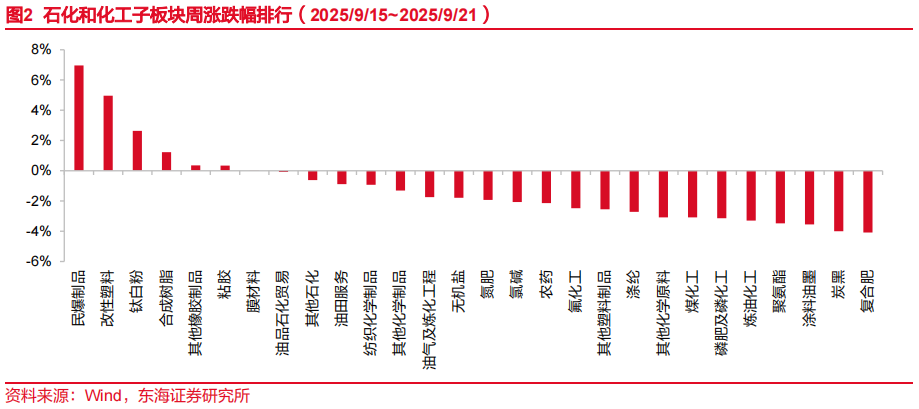

行业基础数据跟踪:上周(2025/9/15~2025/9/21),沪深300指数下跌0.44%,申万基础化工指数下跌1.33%,跑输大盘0.89pct,申万石油石化指数下跌1.99%,跑输大盘1.55pct,涨幅在全部申万一级行业中分别位列第20位、第22位。子板块涨跌幅,涨幅前五的为:民爆制品:6.97%;改性塑料:4.97%;钛白粉:2.64%;合成树脂:1.23%;其他橡胶制品:0.35%。跌幅前五的为:复合肥:-4.08%;炭黑:-4.00%;涂料油墨:-3.55%;聚氨酯:-3.48%;炼油化工:-3.29%。

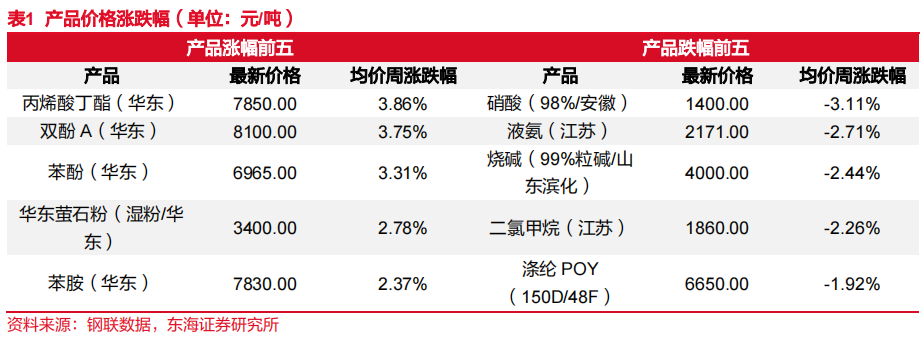

价格数据跟踪:上周(2025/9/15~2025/9/21)价格涨幅靠前的品种:分别为丙烯酸丁酯(华东):3.86%;双酚A(华东):3.75%;苯酚(华东):3.31%;华东萤石粉(湿粉/华东):2.78%;苯胺(华东):2.37%。价格跌幅靠前的品种:分别为硝酸(98%/安徽):-3.11%;液氨(江苏):-2.71%;烧碱(99%粒碱/山东滨化):-2.44%;二氯甲烷(江苏):-2.26%;涤纶POY(150D/48F):-1.92%。

投资建议:

供给侧有望结构性优化,挑选弹性及优势品种板块。国内方面,国家政策端对供给侧要求(“反内卷”)频繁提及;海外方面,上涨的原料成本+亚洲产能冲击,欧美化工企业近期多经历关停、产能退出等事件。短期来看,地缘摩擦反复,海外化工供应不确定性有所增加;长期来看,我国化工产业链竞争优势明显,凭借显著的成本优势和不断突破的技术实力,中国化工企业正迅速填补国际供应链的空白,有望重塑全球化工产业的格局。在此背景下,我们认为从供给角度,1)若供给侧改革强化,关注供给压缩弹性较大板块:有机硅、膜材料、氯碱、染料,关注板块代表企业合盛硅业、兴发集团(有机硅&草甘膦)、东材科技、君正集团、浙江龙盛、闰土股份等;2)供需格局或仍偏弱,关注具有相对优势的品种或龙头企业:煤化工龙头宝丰能源、氟化工制冷剂品种相关及龙头巨化股份、农药板块的广信股份、润丰股份、江山股份等。

消费新趋势+科技内循环,把握需求驱动下的α。1)新消费趋势下提升健康添加剂、代糖等需求;法规政策积极推动健康食饮,带动食品添加剂行业扩容。食品添加剂行业龙头重新重视价格与市场的平衡,景气有望复苏。关注注重技术和品类研发,具备差异化竞争能力的龙头企业:百龙创园、金禾实业。2)我国化工新材料整体自给率约56%,为增强国1大循环内生动力和可靠性,产业正迎来国产替代加速的发展机遇期。如光刻胶等半导体材料、高端工程塑料、热界面材料、高端助剂等,关注各细分领域龙头企业,具有技术、资金、一体化能力和客户资源积累,有望在国产化浪潮中优先受益。如金发科技、圣泉集团、彤程新材、久日新材、强力新材、中巨芯、兴福电子、联瑞新材、呈和科技、飞荣达、中石科技、思泉新材、苏州天脉等。

风险提示:地缘政治不稳定,导致国际能源价格产生剧烈波动,并传导至国内影响企业盈利水平;国际政策变动导致国内商品、服务出口受抑制;下游需求低迷,影响到相应企业的利润。

// 正文 //

▌1.本周行业新闻及事件点评

1.1三代制冷剂价格持续上行,行业有望维持高景气

制冷剂供给受到配额限制,叠加下游需求提升,供需格局显著优化,三代制冷剂产品价格近两年持续上涨,生产企业盈利能力有望持续提升。根据百川盈孚数据,截至2025年9月19日,三代制冷剂R32、R134a、R125价格分别为62000元/吨、52000元/吨、45500元/吨,本年度分别上涨44.19%、22.35%、8.33%。2025年上半年,制冷剂生产企业巨化股份、三美股份、永和股份归母净利润分别同比增长145.84%、159.22%、140.82%。

1.2重点子行业投资建议

供给侧有望结构性优化,挑选弹性及优势品种板块。国内方面,国家政策端对供给侧要求(“反内卷”)频繁提及;海外方面,上涨的原料成本+亚洲产能冲击,欧美化工企业近期多经历关停、产能退出等事件。短期来看,地缘摩擦反复,海外化工供应不确定性有所增加;长期来看,我国化工产业链竞争优势明显,凭借显著的成本优势和不断突破的技术实力,中国化工企业正迅速填补国际供应链的空白,有望重塑全球化工产业的格局。在此背景下,我们认为从供给角度,1)若供给侧改革强化,关注供给压缩弹性较大板块:有机硅、膜材料、氯碱、染料,关注板块代表企业合盛硅业、兴发集团、东材科技、浙江龙盛、闰土股份等;2)供需格局或仍偏弱,关注具有相对优势的品种或龙头企业:煤化工龙头宝丰能源、氟化工制冷剂品种相关及龙头巨化股份、农药板块的扬农化工、广信股份、润丰股份、江山股份等。

消费新趋势+科技内循环,把握需求驱动下的α。1)新消费趋势下提升健康添加剂、代糖等需求;法规政策积极推动健康食饮,带动食品添加剂行业扩容。食品添加剂行业龙头重新重视价格与市场的平衡,景气有望复苏。关注注重技术和品类研发,具备差异化竞争能力的龙头企业:百龙创园、金禾实业。2)我国化工新材料整体自给率约56%,为增强国内大循环内生动力和可靠性,产业正迎来国产替代加速的发展机遇期。如光刻胶等半导体材料、高端工程塑料、热界面材料、高端助剂等,关注各细分领域龙头企业,具有技术、资金、一体化能力和客户资源积累,有望在国产化浪潮中优先受益。如金发科技、圣泉集团、彤程新材、久日新材、强力新材、中巨芯、兴福电子、联瑞新材、呈和科技、飞荣达、中石科技、思泉新材、苏州天脉等。

▌2.化工板块周表现

2.1股票市场行情表现

2.1.1.板块表现

上周(2025/9/15~2025/9/21),沪深300指数下跌0.44%,申万基础化工指数下跌1.33%,跑输大盘0.89pct,申万石油石化指数下跌1.99%,跑输大盘1.55pct,涨幅在全部申万一级行业中分别位列第20位、第22位。

子板块涨跌幅,涨幅前五的为:民爆制品:6.97%;改性塑料:4.97%;钛白粉:2.64%;合成树脂:1.23%;其他橡胶制品:0.35%。跌幅前五的为:复合肥:-4.08%;炭黑:-4.00%;涂料油墨:-3.55%;聚氨酯:-3.48%;炼油化工:-3.29%。

2.1.2.个股涨跌幅

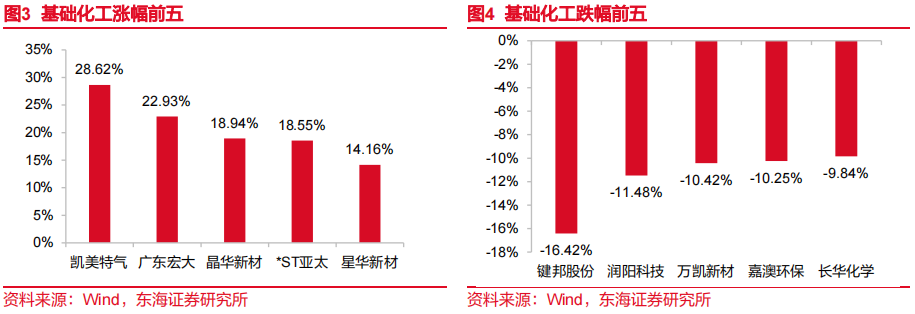

上周(2025/9/15~2025/9/21),基础化工板块涨幅居前的个股有:凯美特气:28.62%;广东宏大:22.93%;晶华新材:18.94%;*ST亚太:18.55%;星华新材:14.16%。

基础化工板块跌幅居前的个股有:键邦股份:-16.42%;润阳科技:-11.48%;万凯新材:-10.42%;嘉澳环保:-10.25%;长华化学:-9.84%。

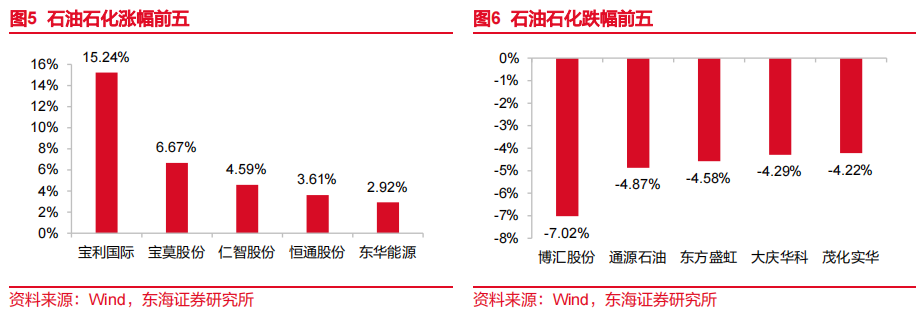

上周(2025/9/15~2025/9/21),石油石化板块涨幅居前的个股有:宝利国际:15.24%;宝莫股份:6.67%;仁智股份:4.59%;恒通股份:3.61%;东华能源:2.92%。

石油石化板块跌幅居前的个股有:博汇股份:-7.02%;通源石油:-4.87%;东方盛虹:-4.58%;大庆华科:-4.29%;茂化实华:-4.22%。

2.2重点产品价格价差周表现

2.2.1.重点产品价格涨跌幅

上周(2025/9/15~2025/9/21)价格涨幅靠前的品种:分别为丙烯酸丁酯(华东):3.86%;双酚A(华东):3.75%;苯酚(华东):3.31%;华东萤石粉(湿粉/华东):2.78%;苯胺(华东):2.37%。

上周(2025/9/15~2025/9/21)价格跌幅靠前的品种:分别为硝酸(98%/安徽):-3.11%;液氨(江苏):-2.71%;烧碱(99%粒碱/山东滨化):-2.44%;二氯甲烷(江苏):-2.26%;涤纶POY(150D/48F):-1.92%。

2.2.2.重点产品价差涨跌幅

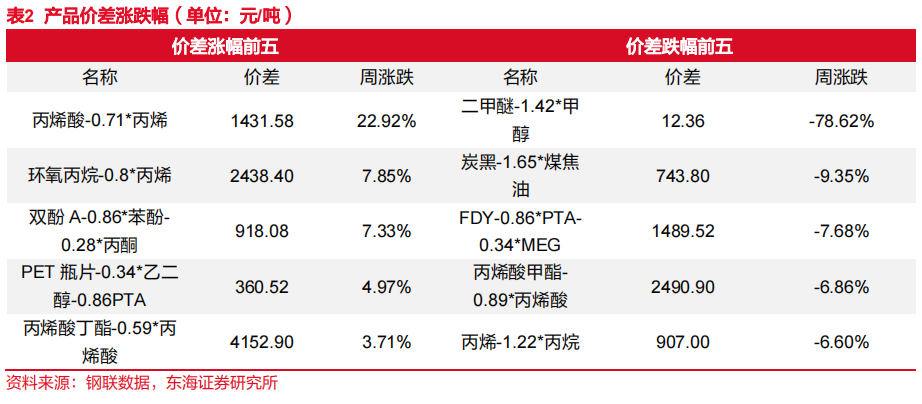

上周(2025/9/15~2025/9/21)价差涨幅靠前的品种:分别为丙烯酸-0.71*丙烯:22.92%;环氧丙烷-0.8*丙烯:7.85%;双酚A-0.86*苯酚-0.28*丙酮:7.33%;PET瓶片-0.34*乙二醇-0.86PTA:4.97%;丙烯酸丁酯-0.59*丙烯酸:3.71%。

上周(2025/9/15~2025/9/21)价差跌幅靠前的品种:分别为二甲醚-1.42*甲醇:-78.62%;炭黑-1.65*煤焦油:-9.35%;FDY-0.86*PTA-0.34*MEG:-9.35%;丙烯酸甲酯-0.89*丙烯酸:-6.86%;丙烯-1.22*丙烷:-6.60%。

2.2.3.变动分析

丙烯酸:上周丙烯酸市场持续上涨。上周市场担忧俄罗斯供应问题,国际油价震荡小涨。原料丙烯市场价格弱势下行,丙烯酸成本端支撑减弱。丙烯酸市场持续上行,供应端提供利好支撑。上周中海油丙烯酸氧化装置停车检修,山东地区现货减少,一定程度上利好丙烯酸市场价格。目前现货供应紧张,持货商出货压力较小,下游用户按需采买跟进,多消耗合约为主,市场商谈重心走高。精酸市场坚挺运行,场内货源紧俏,工厂及持货商积极挺市,报盘坚挺上行,终端用户入市随用随采跟进。

双酚A:上周双酚A国内市场僵持整理,从市场来看,国内部分装置停车检修中,供方压力不大仍情绪挺价,报盘维稳,零星小幅调涨,但需求面持续观望,下游企业多消耗原料库存,询盘积极性较低,市场买气不佳,交投难有放量,刚需维持为主。

苯酚:上周周内苯酚市场价格坚挺运行。周末连云港装置重启恢复,周一场内存在低出情绪,但周初港口库存在0.6万吨,港口货源供应有限,坚挺报价为主;周内部分工厂提货排队,整体货源供应偏紧,叠加市场需求面备货预期,持货商多为挺价,但需求面高价跟进谨慎,场内多为小单刚需;周四厂商出货不畅下,场内存在小幅让利,但在合约均价制约下,让利空间有限。

(数据来源:隆众数据,百川盈孚)

▌3.本周重点公告

【金发科技】股东减持股份计划公告

基于个人资产规划需要,熊海涛女士拟于本公告披露之日起15个交易日后的3个月内,以集中竞价交易方式减持公司股份不超过26,366,126股,不超过公司总股本的1%。

【兄弟科技】2025年前三季度业绩预告

公司前三季度预计实现归母净利润1亿元-1.15亿元,同比增长207.32%-253.42%;第三季度预计实现归母净利润3545.90万元-5045.90万元,同比增长92.49%-173.92%。

【史丹利】2025年半年度权益分派实施公告

公司2025年半年度权益分派方案为:以公司现有总股本11.52亿股为基数,向全体股东每10股派0.45元人民币现金(含税;扣税后,通过深股通持有股份的香港市场投资者、境外机构(含QFII、RQFII)以及持有首发前限售股的个人和证券投资基金每10股派0.405元。本次权益分派股权登记日为:2025年9月24日,除权除息日为:2025年9月25日。本次分派对象为:截至2025年9月24日下午深圳证券交易所收市后,在中国证券登记结算有限责任公司深圳分公司(以下简称“中国结算深圳分公司”)登记在册的本公司全体股东。

(资料来源:同花顺,公司公告)

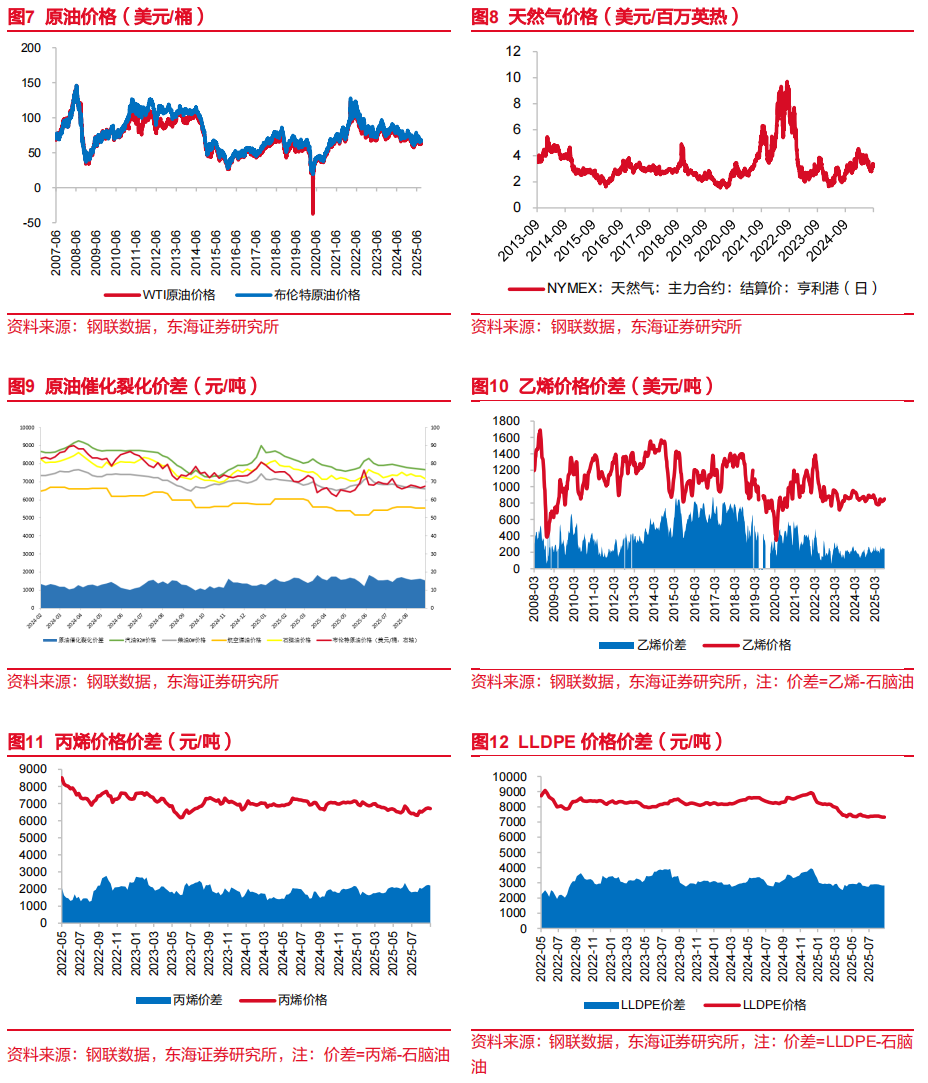

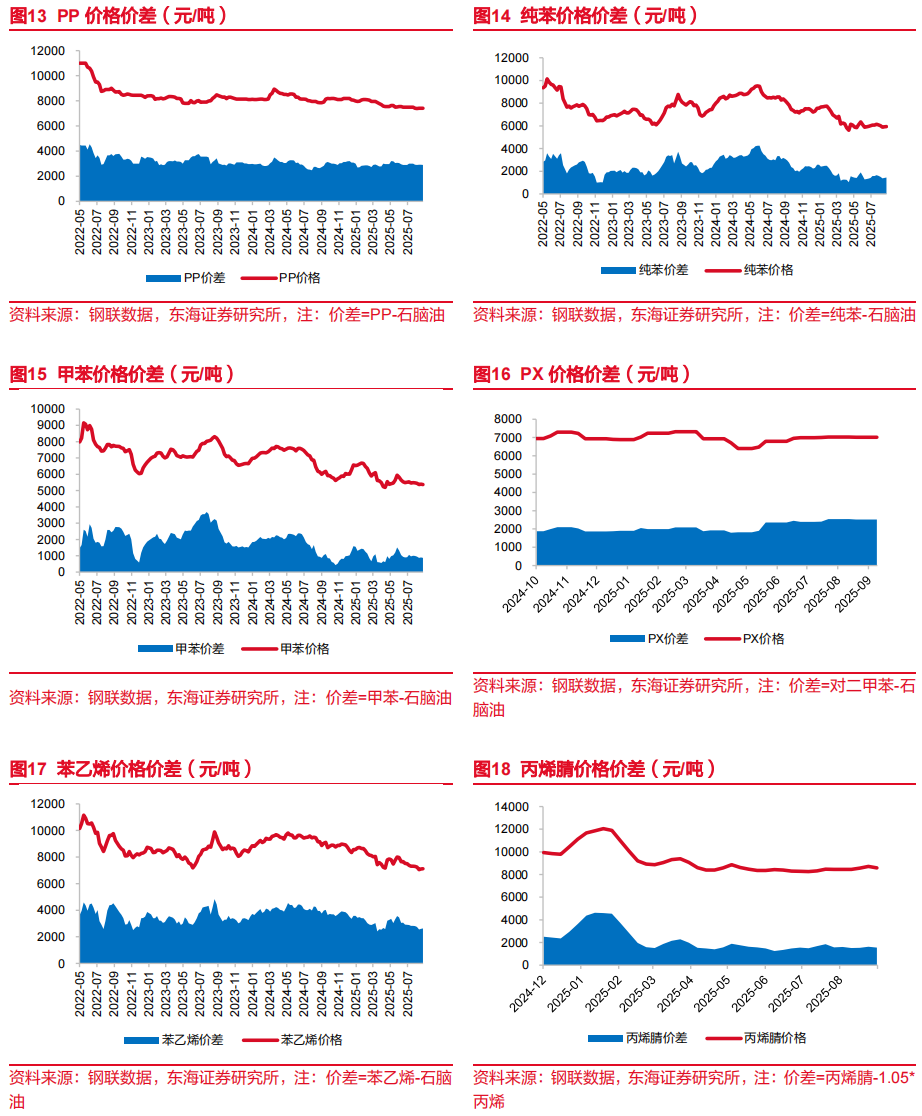

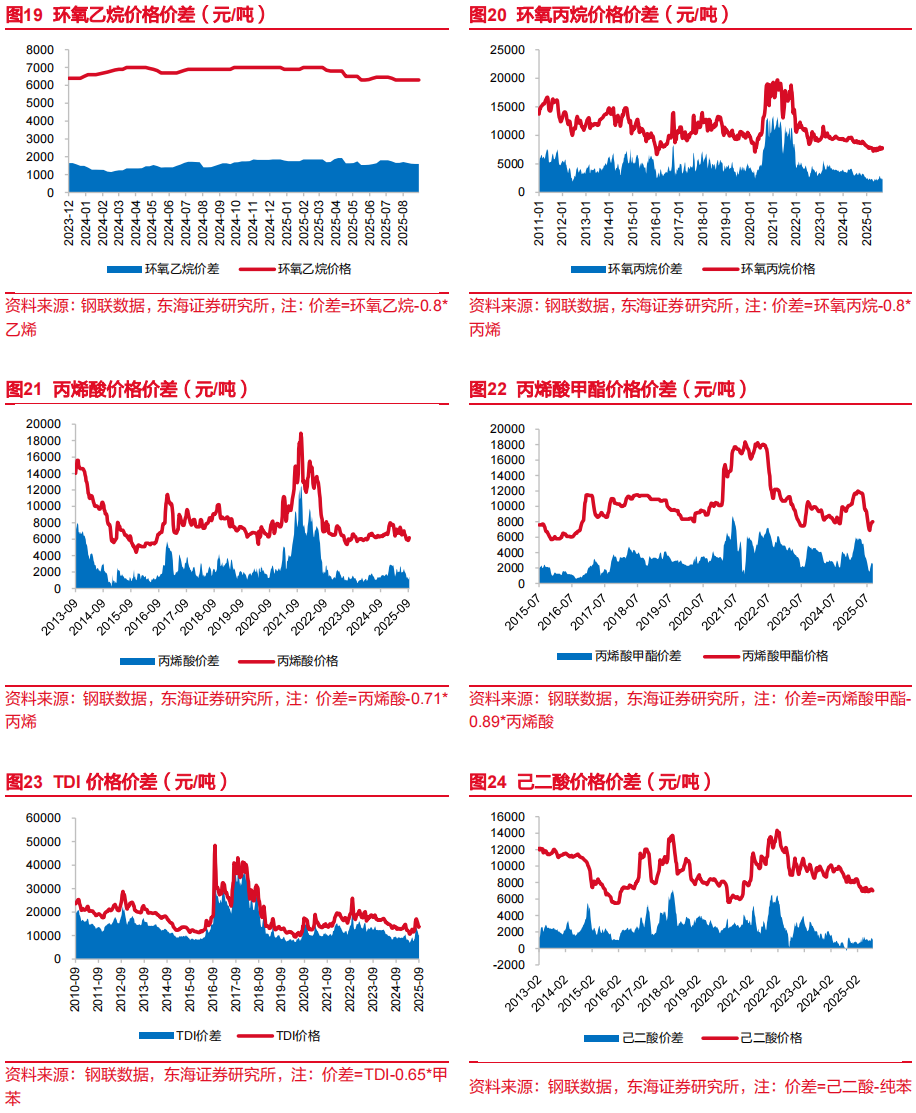

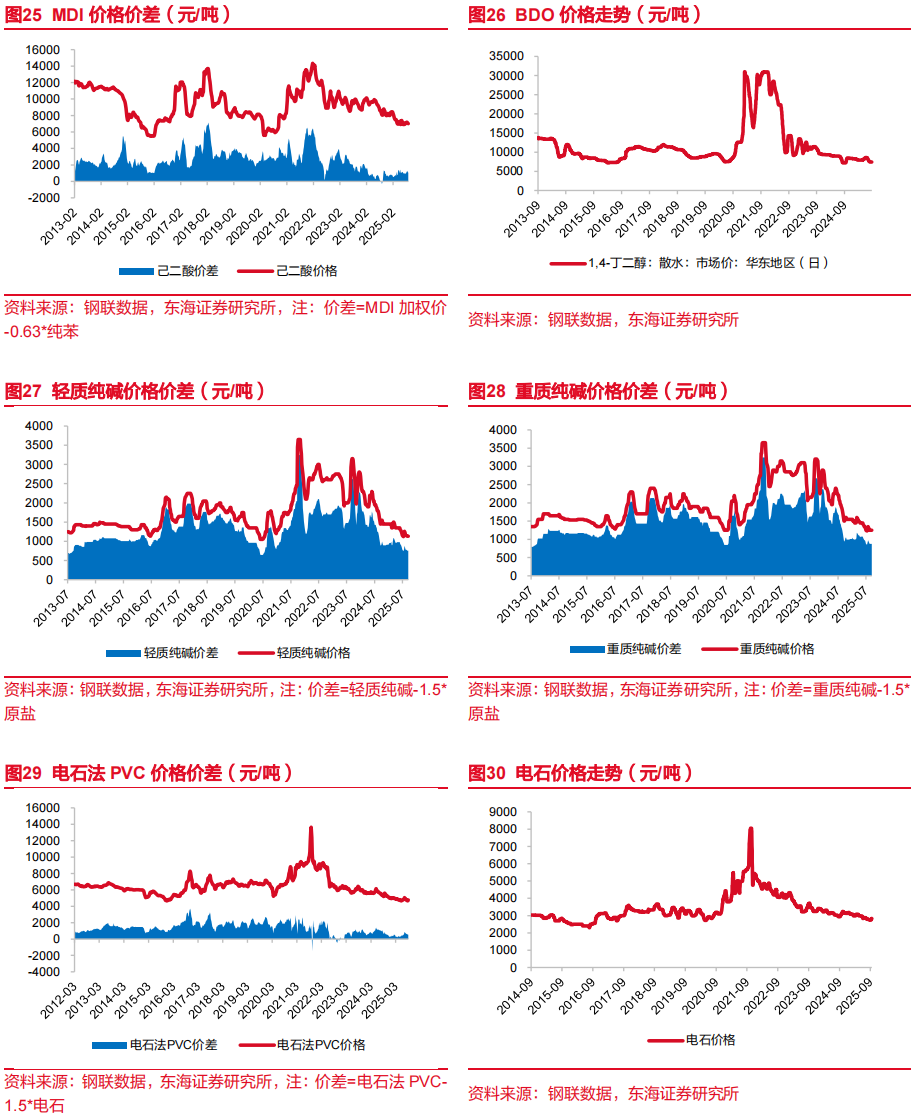

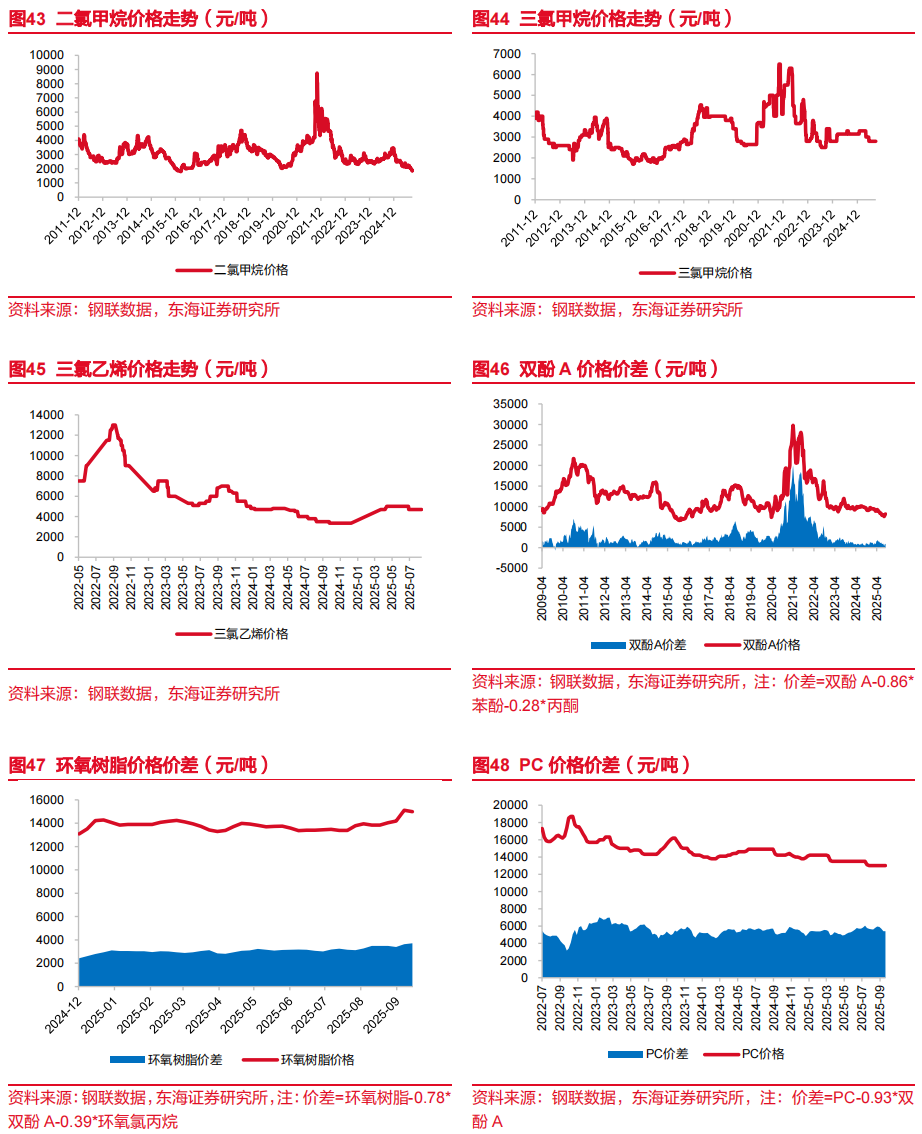

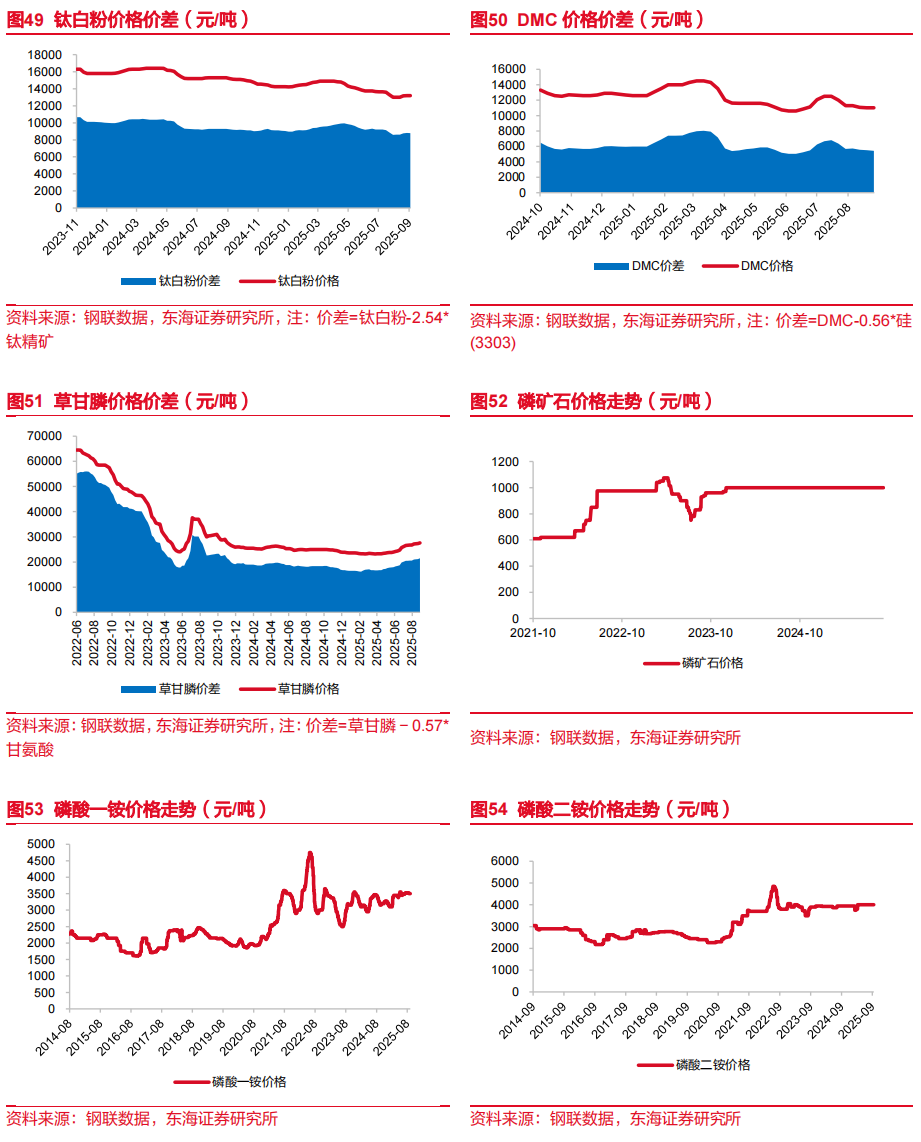

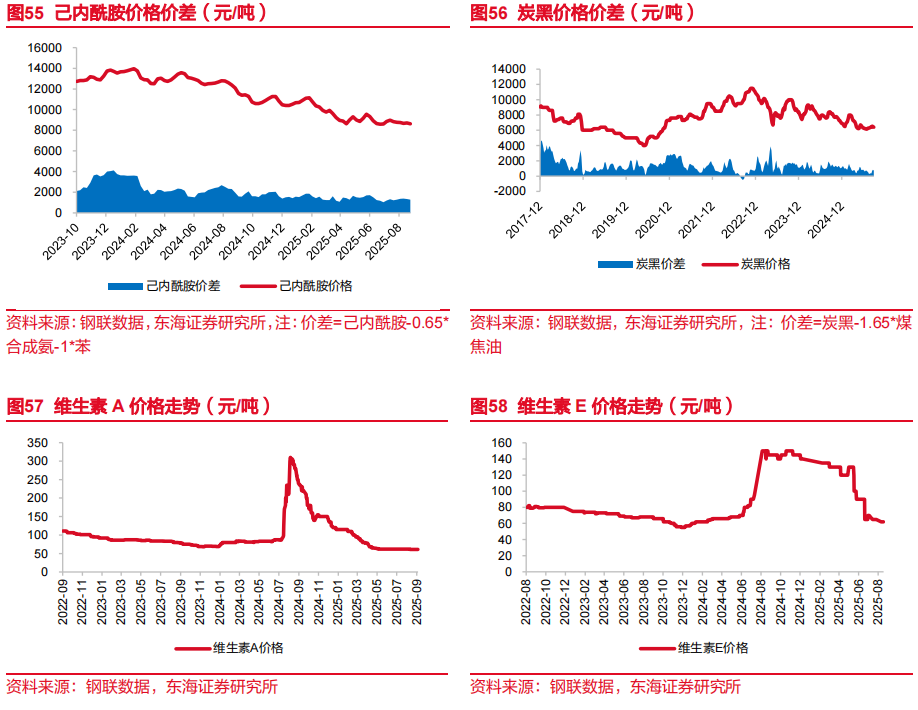

▌4.重点产品价格价差走势跟踪

▌5.风险提示

地缘政治不稳定,导致国际能源价格产生剧烈波动,并传导至国内影响企业盈利水平;

国际政策变动导致国内商品、服务出口受抑制;

下游需求低迷,影响到相应企业的利润。

// 报告信息 //

证券研究报告:《三代制冷剂价格持续上行,行业有望维持——基础化工行业周报(20250915-20250919)》

对外发布时间:2025年09月23日

报告发布机构:东海证券股份有限公司

// 声明 //

一、评级说明:

1.市场指数评级:

2.行业指数评级:

3.公司股票评级:

二、分析师声明:

本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,具备专业胜任能力,保证以专业严谨的研究方法和分析逻辑,采用合法合规的数据信息,审慎提出研究结论,独立、客观地出具本报告。

本报告仅供“东海证券股份有限公司”客户、员工及经本公司许可的机构与个人阅读和参考。在任何情况下,本报告中的信息和意见均不构成对任何机构和个人的投资建议,任何形式的保证证券投资收益或者分担证券投资损失的书面或口头承诺均为无效,本公司亦不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。本公司客户如有任何疑问应当咨询独立财务顾问并独自进行投资判断。

四、资质声明:

东海证券股份有限公司是经中国证监会核准的合法证券经营机构,已经具备证券投资咨询业务资格。我们欢迎社会监督并提醒广大投资者,参与证券相关活动应当审慎选择具有相当资质的证券经营机构,注意防范非法证券活动。

>>>查看更多:股市要闻