(来源:华安证券研究)

本期新增量化金融相关的研究文献共计106篇,研究领域分布如下:权益类研究59篇(权益-ESG相关研究11篇)、基金类研究12篇、债券研究9篇、资产配置研究12篇。机器学习在金融领域的应用研究2篇,ESG一共12篇。

2025年9月海外文献综述

本综述系统梳理了202509期40余金融类期刊新发的文献和AI顶会论文,本报告以整理量化金融领域的文献为主,涵盖权益类(非ESG)、固收类、基金研究、资产配置、机器学习和权益-ESG类。

本期研究涵盖权益、固收、基金、资产配置、机器学习及ESG等多个领域。权益类研究聚焦公司派息政策、资产定价异象、市场预测与波动性建模、投资者行为及高频交易,发现数字化转型、信息连通性及机构监督显著影响企业决策与市场效率。固收研究显示绿色债券发行效应受“漂绿”担忧影响,利率期限结构模型揭示收益率曲线动态,系统化信用投资可获取超额收益。基金研究表明ETF税收优势驱动资金流入,主动管理在流动性退潮下价值重现,基金行为通过交易影响企业社会责任。资产配置领域,退休组合支出规则与另类投资整合优化长期收益,可持续投资与组合再平衡策略提升绩效。机器学习应用于供应链信用风险评估与资产收益截面构建,提升模型判别力与投资组合有效性。ESG研究揭示信息披露、监管政策及评级差异对企业ESG表现、绿色创新及融资行为的多维度影响,为可持续金融政策制定提供重要参考。

“学海拾珠”系列文献数据库

我们建立了系统的学术文献追踪机制,持续关注40余本国际权威金融与量化研究期刊及顶级学术会议。每月定期汇总整理这些平台最新收录的量化相关研究成果,确保研究团队能够及时把握学术前沿动态。

文献结论基于历史数据与海外文献进行总结;不构成任何投资建议。

1

权益类研究文献综述(非ESG)

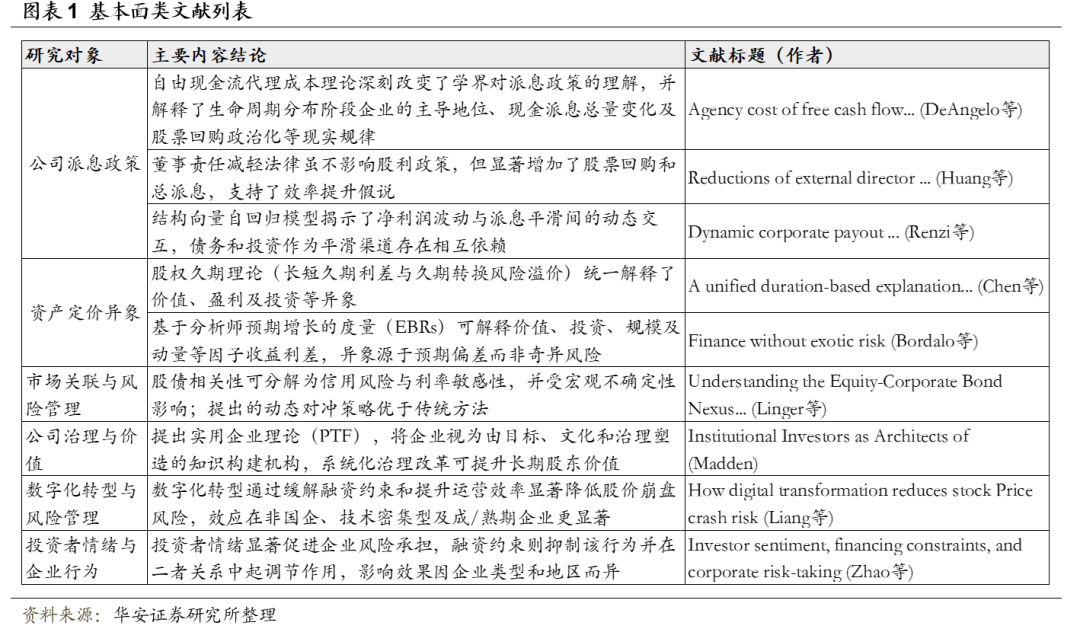

1.1 基本面类研究

本期共有9篇基本面类研究文献,覆盖公司派息政策、资产定价异象、股债市场关联、公司治理与风险、数字化转型及投资者情绪等主题。

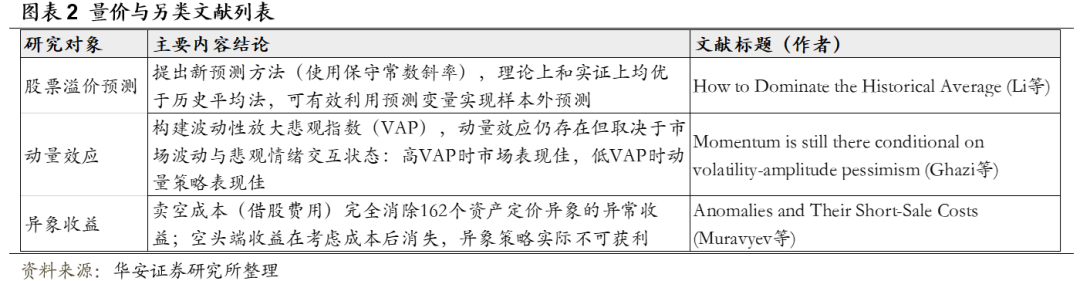

1.2 量价与另类研究

本期共有3篇研究,文献研究聚焦于股票溢价预测新方法、动量效应存在条件及异象收益与卖空成本关系。

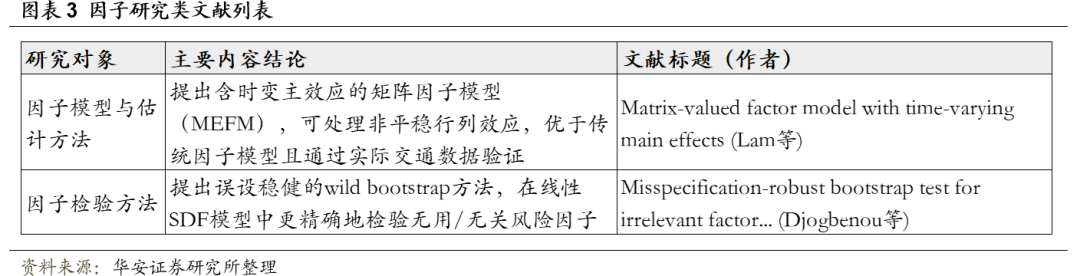

1.3 因子研究类

本期共有2篇因子类研究,主要为矩阵因子模型扩展与误设稳健的因子检验方法:

矩阵因子模型扩展为含时变主效应的MEFM,可处理非平稳行列效应并优于传统模型;

误设稳健的wild bootstrap方法在线性SDF模型中更精确检验无用因子。

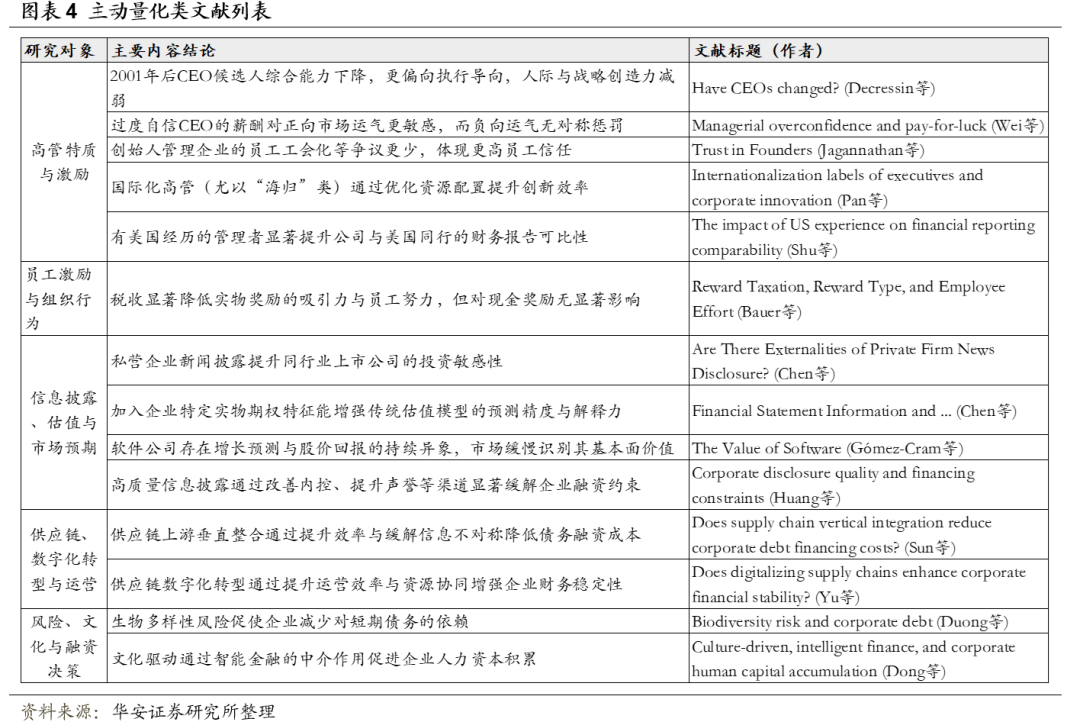

1.4 主动量化类

本期共有14篇主动量化类研究,主要内容是公司金融与治理类研究,覆盖CEO特质演变、生物多样性风险、员工激励、信息披露溢出效应、实物期权估值、文化金融、软件估值、创始人信任、供应链整合、高管国际化、数字转型及高管过度自信等多维度因素对企业决策与绩效的影响。

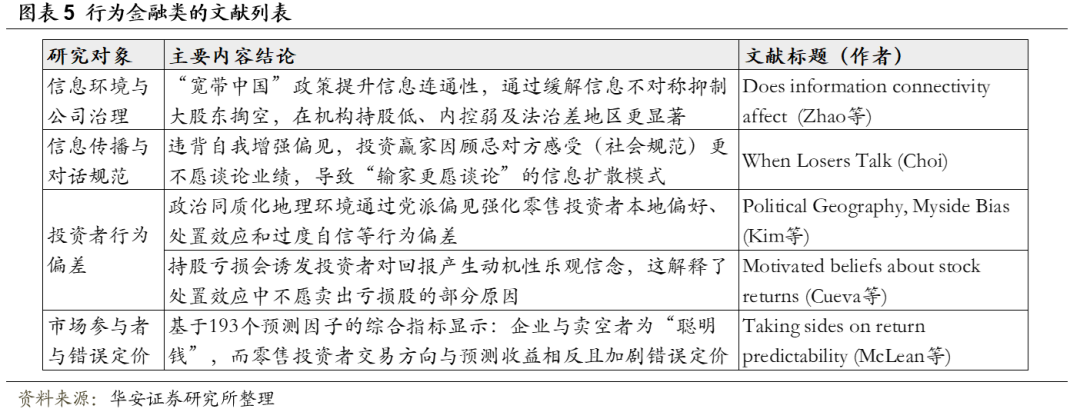

1.5 市场效率与行为金融

本期共有5篇投资者行为与市场信息研究,包括信息连通性、对话规范、政治地理、动机信念及不同参与者交易行为对市场的影响:

信息连通性抑制大股东掏空;

投资对话中“输家更愿谈论”受社会规范驱动;

政治同质化地理环境强化零售投资者行为偏差;

持股亏损诱发对回报的动机性乐观信念;

企业与卖空者为“聪明钱”而零售投资者交易加剧错误定价。技术-基本面交易者模型揭示市场存在持续错误定价(仅技术派活跃)与振荡收敛(基本面派间歇入市)双态共存;

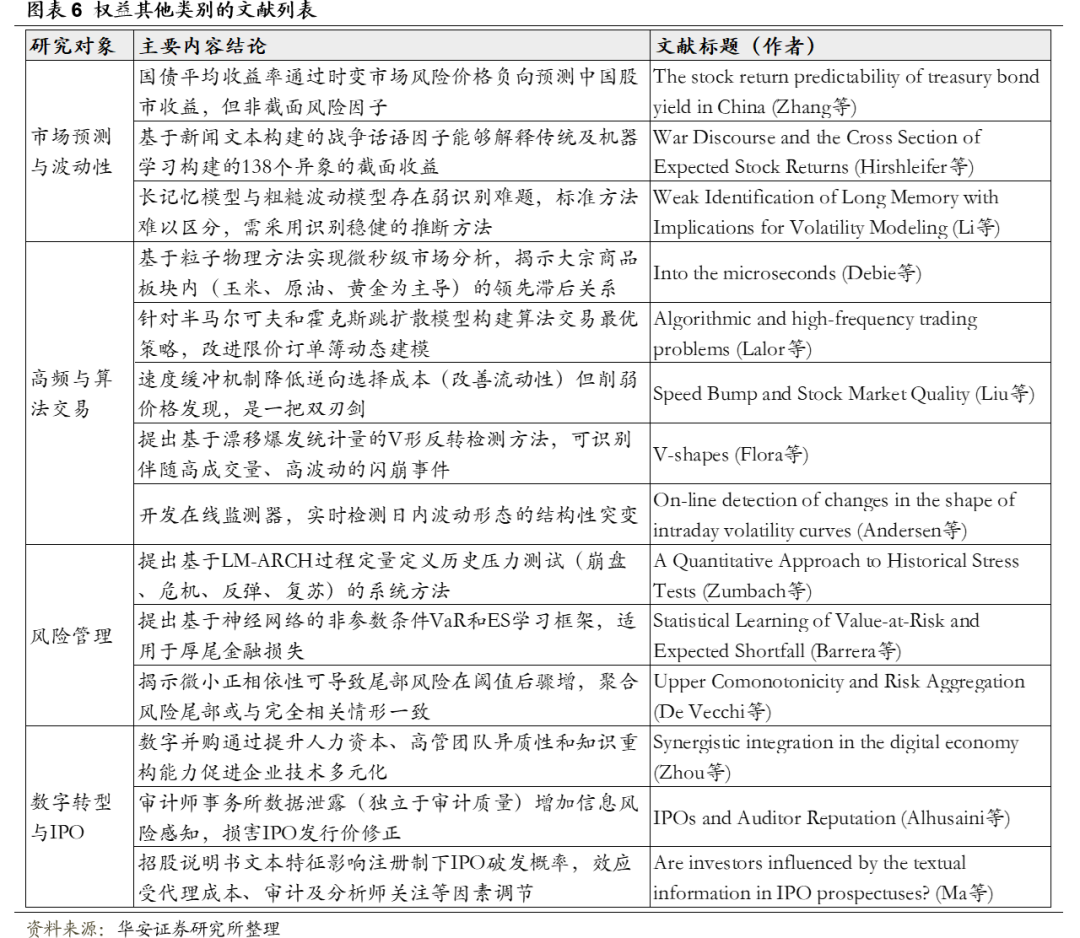

1.6 其他类别的类研究

本期共有14篇金融市场与模型研究,文献研究聚焦于市场预测与波动性建模、高频与算法交易、风险管理、数字转型与IPO定价四大主题:

国债收益率通过时变市场风险价格负向预测股市收益;

战争话语因子解释截面收益;

微秒级分析揭示大宗商品市场领先滞后关系;

速度缓冲机制改善流动性但削弱价格发现;

长记忆与粗糙波动模型存在弱识别难题;

提出历史压力测试与VaR/ES学习的系统方法;

微小正相依性可导致尾部风险骤增;

V形反转检测识别闪崩;

实时监测日内波动形态突变;

数字并购通过人力资本与知识重构促进技术多元化;

审计数据泄露损害IPO定价;

招股书文本特征影响IPO破发概率。

2

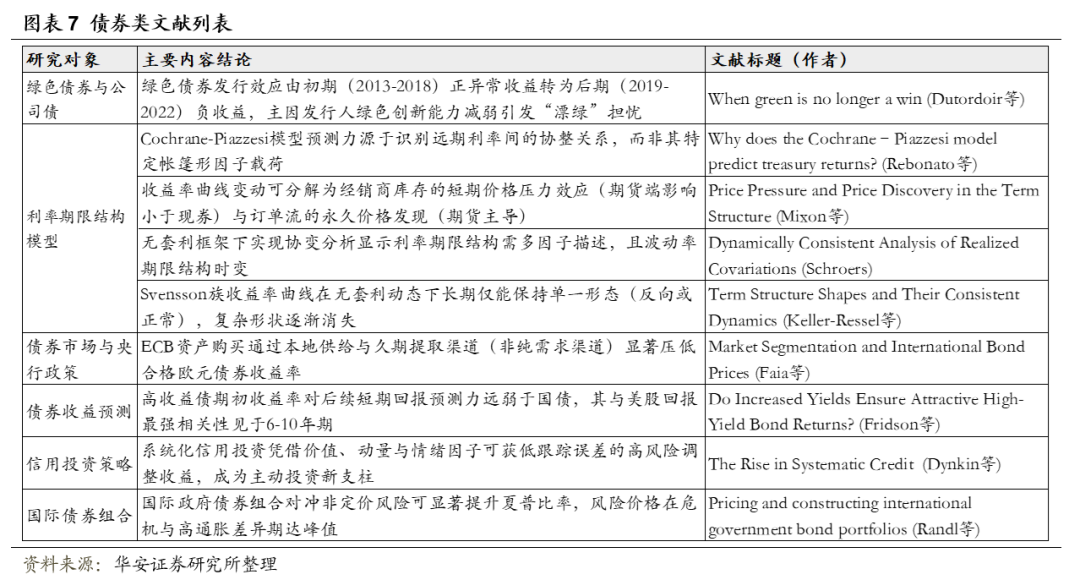

固收类研究文献综述

本期共有9篇固定收益与债券市场研究,文献研究聚焦于绿色债券市场演变、利率期限结构模型、债券收益预测、央行政策影响及系统化信用投资:

绿色债券发行效应由正转负源于“漂绿”担忧;

Cochrane-Piazzesi模型预测力源于远期利率协整关系;

收益率曲线动态可分解为经销商库存的短期价格压力效应与订单流的永久价格发现;

无套利框架下实现协变分析显示利率期限结构需多因子描述;

Svensson族曲线形状在无套利动态下长期趋同;

ECB资产购买通过本地供给与久期提取渠道压低欧元债券收益率;

高收益债期初收益率对短期回报预测力弱;

系统化信用投资凭借价值、动量等因子获取超额收益;

国际政府债券组合对冲非定价风险可显著提升夏普比率。

3

基金研究文献综述

本期共有12篇基金类研究,主要是ETF定价机制、主动管理价值、基金行为影响及因子投资策略:

FLOT与LQDH ETF套利策略验证高夏普比率品种实际收益更优;

流动性退潮凸显主动管理分散化价值;

缓冲基金经不起理论实证检验;

基金因子载荷调整体现基金经理战术能力;

ETF税收优势驱动资金流入;

上市私募NAV/价格比预测长期收益;

基于效用的定价模型显示投资者仅为优质主动管理愿付19基点;

主动基金通过股票交易促进企业社会责任;

做市商监管资本约束限制债基ETF套利;

债基ETF主动调整组合平衡跟踪与流动性;

持续资本流预测因子收益源于管理人资本约束;

模糊性暴露获得正溢价但投资者仅关注业绩结果。

4

资产配置类文献综述

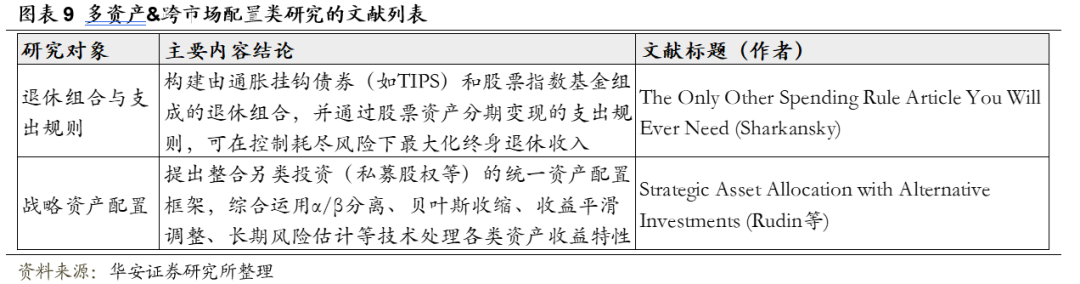

4.1 多资产&跨市场配置

本期共有2篇资产&跨市场配置研究类文献,退休资产组合的支出规则构建及另类投资在战略资产配置中的整合方法。

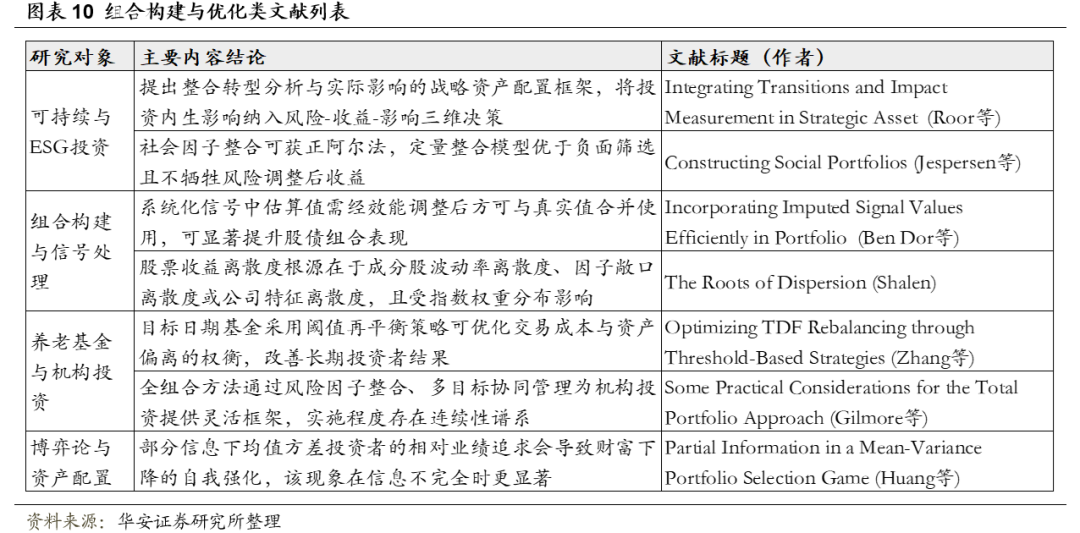

4.2 组合构建与风险管理

本期共有7篇文献涉及组合构建与优化,包括可持续投资整合、信号填补优化、收益离散度来源、ESG组合构建、目标日期基金再平衡及全组合方法实践。

5

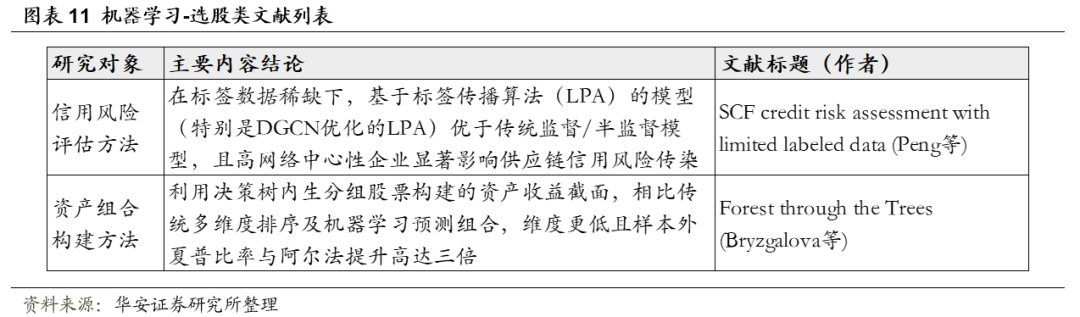

机器学习类文献综述

5.1 选股类

本期共有2篇采用机器学习类研究,包括供应链金融信用风险评估新方法及利用决策树构建高维度可解释资产收益截面。

6

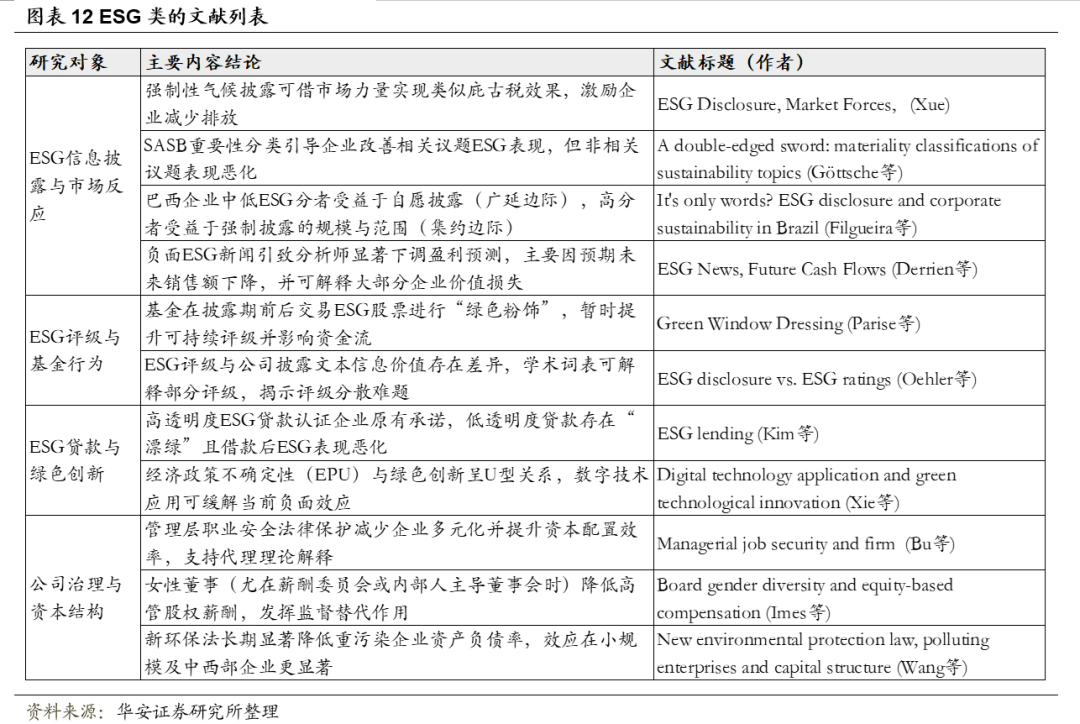

权益-ESG类研究文献综述

本期共有11篇ESG与公司治理研究,文献研究聚焦于ESG信息披露有效性、评级与披露差异、管理层激励及监管政策影响:

强制性气候披露可借市场力量实现类似庇古税效果;

SASB重要性分类引导企业改善相关议题表现但非相关议题恶化;

巴西企业中低分者受益于自愿披露(广延边际)而高分者受益于强制披露(集约边际);

管理层职业安全法律保护减少多元化并提升资本配置效率;

负面ESG新闻通过预期未来销售额下降影响企业价值;

基金在披露期前后交易ESG股票进行“绿色粉饰”;

女性董事降低高管股权薪酬且发挥监督替代作用;

高透明度ESG贷款认证企业承诺而低透明度贷款存在“漂绿”;

新环保法长期显著降低重污染企业资产负债率;

ESG评级与披露文本信息价值存在差异;

经济政策不确定性与绿色创新呈U型关系且数字技术应用可缓解负面效应。

7

附录:文献来源说明

跟踪范围涵盖以下重要学术出版物:

金融经济类核心期刊:JFE、JAE、IRFA、JEF、JBF、JFQA、JE、FAJ、AR、AER、RFS、QF、RAPS、JF、RAS、JAR、FM、JAI、JFI、JI、JPM、MF、JRU、JCF、Econometrica等。

人工智能与数据科学顶级会议:AAAI、WWW、IJCAI、KDD、ICML、NIPS、ICASSP、COLING等。

如需获取完整的“学海拾珠”系列文献数据库,欢迎联系华安证券金融工程研究团队。

文献结论基于历史数据与海外文献进行总结;不构成任何投资建议。

本报告摘自华安证券2025年10月15日已发布的《【华安证券·金融工程】月度报告:“学海拾珠”系列之跟踪月报202509》,具体分析内容请详见报告。若因对报告的摘编等产生歧义,应以报告发布当日的完整内容为准。

>>>查看更多:股市要闻