报告摘要

测算11月新增人民币规模介于3000-4500亿元之间,同比少增1300-2800亿元之间,对应月末人民币贷款增速回落至6.4%附近。

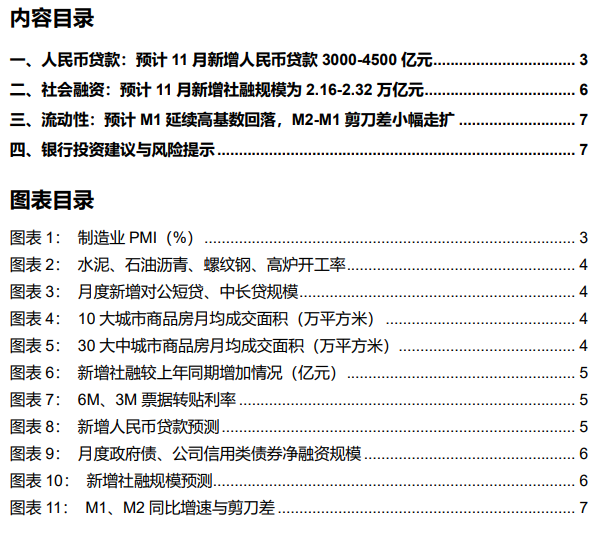

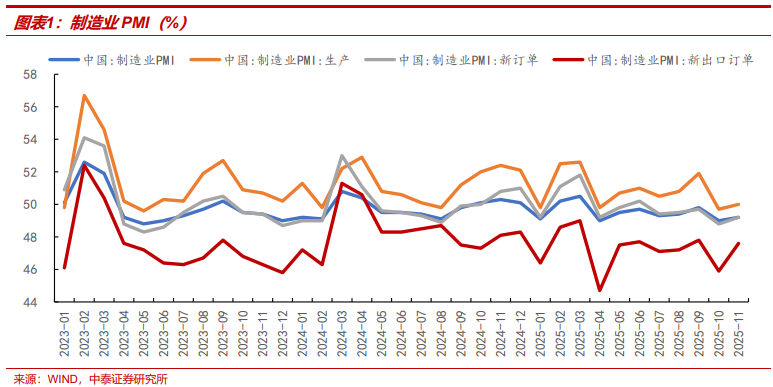

对公端:企业活动较弱背景下增量略平淡。11月制造业PMI为49.2%,同比下降1.1个百分点,降幅环比持平,已连续8个月低于“荣枯线“,其中生产、新订单、新出口订单分别同比下降2.4、1.6、0.5个百分点至50.0%、49.2%、47.6%。高频数据方面,11月月均水泥、石油沥青、螺纹钢、高炉发运率/开工率分别为33.2%、27.8%、42.1%、82.3%,分别同比-3.8、-2.6、+0.4、+0.2个百分点,降幅分别环比10月扩大4.0、7.1、-1.3、2.5个百分点,企业活动进一步走弱,景气度仍处于相对较低水平。去年同期对公短贷、对公中长贷增量分别为-100、+2100亿元,在企业活动进一步走弱的背景下预计增量略平淡。

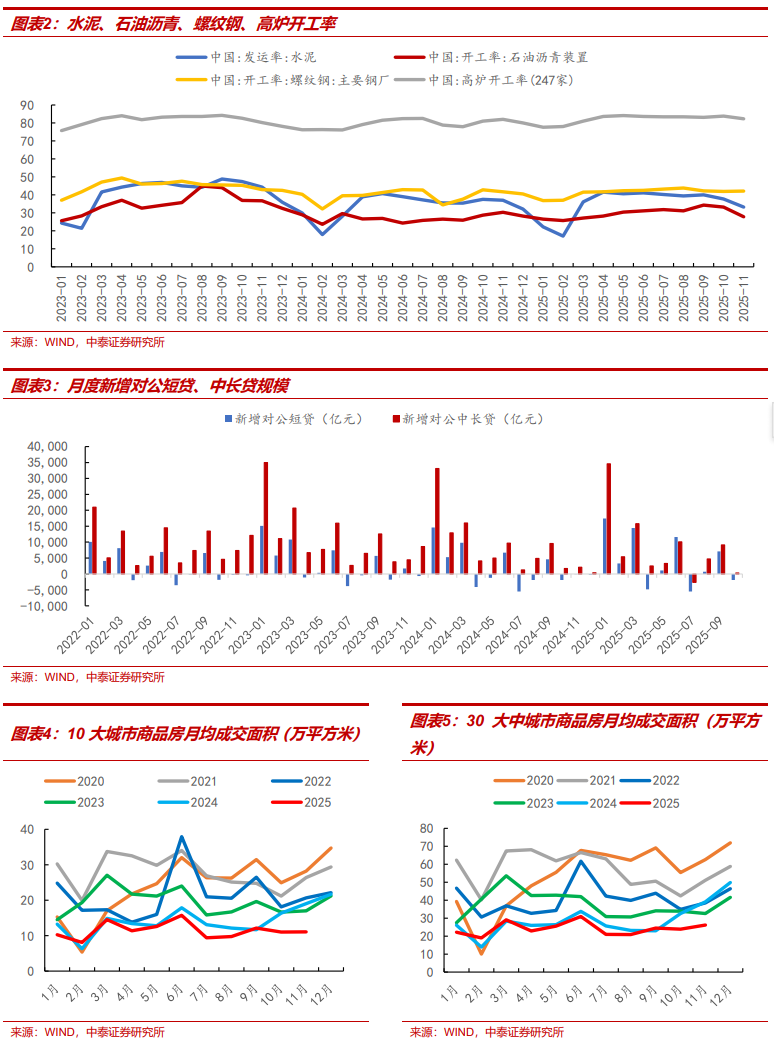

居民端:受政策周期及商品房交易量下滑影响,预计增量下滑。10大和30大城市商品房今年11月月平均成交面积分别为11.08和26.14万平方米,较去年同期下降明显,购房需求仍处于较低水平。1)居民短贷:去年同期“以旧换新”等消费补贴政策刚刚启动,额度更加充足,对短贷拉动效果更明显,今年同类政策效果或将有所减弱,叠加“双十一”开启日期逐年迁移,提前透支信贷需求,预计11月消费短贷或将承压(去年同期增量为-370亿元)。2)居民中长贷:如前文所述,今年11月购房需求同比下滑较多,预计中长贷增量同比或将下滑。

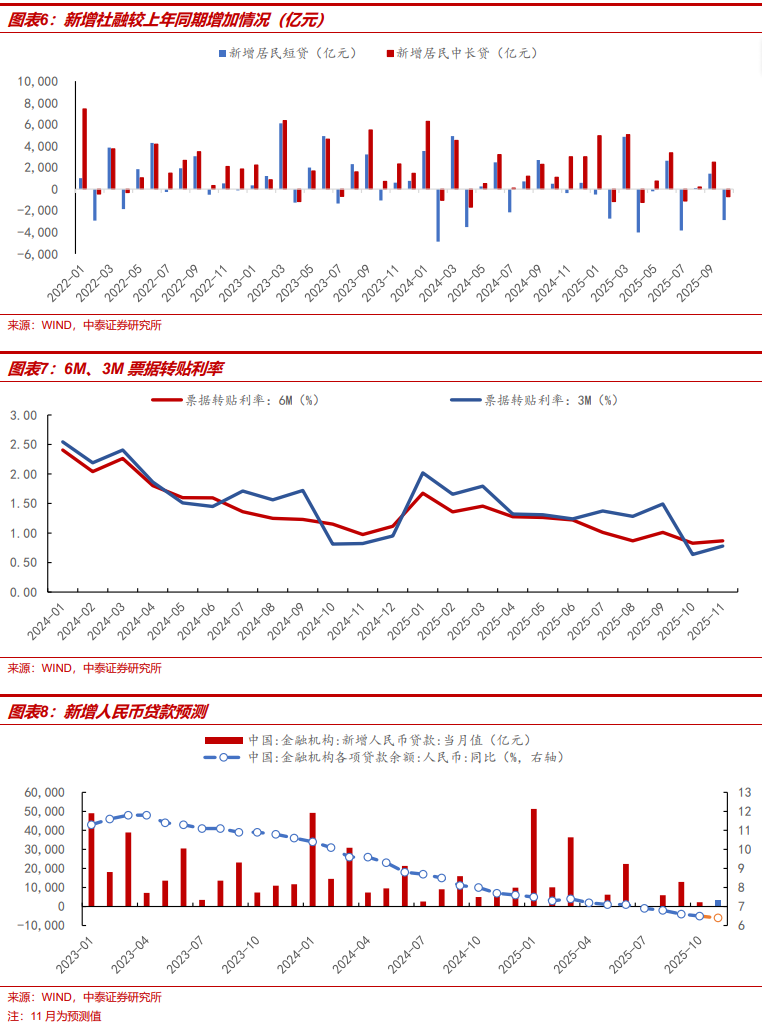

票据:11月3M、6M票据转贴现利率回升,分别为0.87%、0.78%,分别环比上升4bp、14bp,利率上升背景下预计11月票据贴现规模将环比回落。

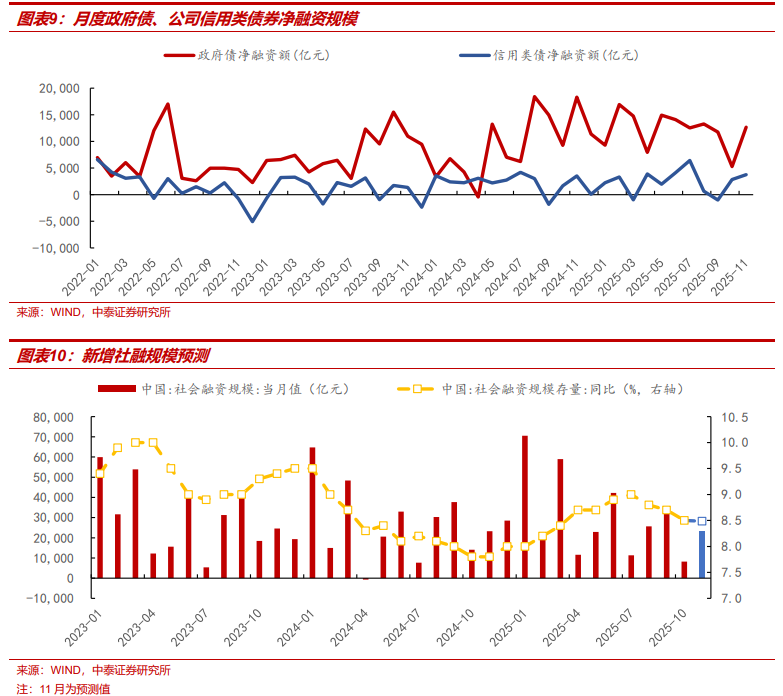

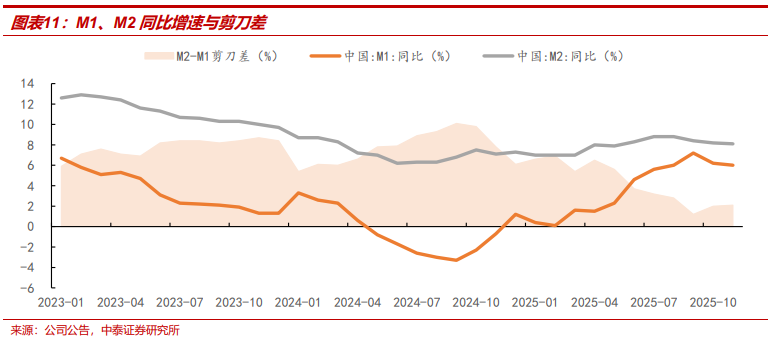

测算11月新增社融规模为2.16-2.32万亿元,同比少增0.01-0.17万亿元,存量增速维持在8.5%附近。1)表内新增信贷:将测算人民币新增贷款扣除非银及境外贷款后,测算社融口径新增信贷规模在5000亿元左右,同比小幅少增。2)未贴现票据:如前文所述,票据贴现利率上升背景下预计11月票据贴现规模将环比回落,则未贴现票据规模则环比提升。3)直接融资:wind统计数据显示,11月地方政府债、公司信用类债券净融资规模分别为1.27万亿元、0.38万亿元,分别同比-0.04、+0.14万亿元。

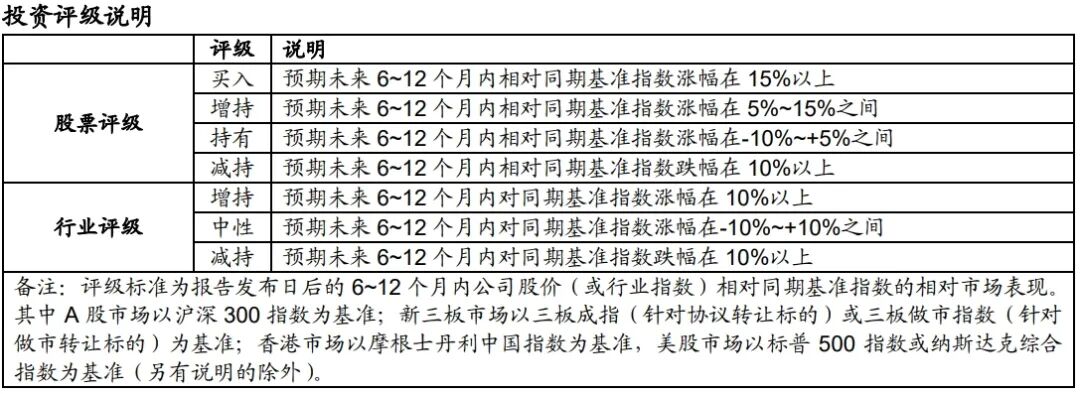

预计M1、M2增速回落但仍保持相对高位。1)如前文所述,11月政府债、信用债合计净融资规模同比增多0.1万亿元,预计会拖累M1、M2增速下滑。2)今年前三季度M1增速持续提升,主要受到股市同比回暖较多影响,但4Q24同比基数恢复正常,预计将会带动M1进一步回落。因此,预计11月末M1、M2增速分别回落至6.0%、8.1%,剪刀差小幅走扩。

投资建议:1、银行股经营模式和投资逻辑从“顺周期”到“弱周期”:市场强时,银行股短期偏弱;但经济偏平淡期间,银行股高股息持续会具有吸引力,继续看好银行股稳健性和持续性;两条选股逻辑。。2、银行股两条投资主线:一是拥有区域优势、确定性强的城农商行,区域包括江苏、上海、成渝、山东和福建等(详见我们区域经济系列深度研究),重点推荐江苏银行、齐鲁银行、杭州银行、渝农商、南京、成都、沪农等区域银行。二是高股息稳健的逻辑,重点推荐大型银行:六大行(如农行、建行和工行);以及股份行中招商、兴业和中信等。

风险提示事件:经济下滑超预期,经济恢复不及预期,数据更新不及时。

正文分析

一、人民币贷款:预计11月新增人民币贷款3000-4500亿元

对公端:企业活动较弱背景下增量略平淡。11月制造业PMI为49.2%,同比下降1.1个百分点,降幅环比持平,已连续8个月低于“荣枯线“,其中生产、新订单、新出口订单分别同比下降2.4、1.6、0.5个百分点至50.0%、49.2%、47.6%。高频数据方面,11月月均水泥、石油沥青、螺纹钢、高炉发运率/开工率分别为33.2%、27.8%、42.1%、82.3%,分别同比-3.8、-2.6、+0.4、+0.2个百分点,降幅分别环比10月扩大4.0、7.1、-1.3、2.5个百分点,企业活动进一步走弱,景气度仍处于相对较低水平。去年同期对公短贷、对公中长贷增量分别为-100、+2100亿元,在企业活动进一步走弱的背景下预计增量略平淡。

居民端:受政策周期及商品房交易量下滑影响,预计增量下滑。10大和30大城市商品房今年11月月平均成交面积分别为11.08和26.14万平方米,较去年同期下降明显,购房需求仍处于较低水平。1)居民短贷:去年同期“以旧换新”等消费补贴政策启动不久,额度更加充足,对短贷拉动效果更明显,今年同类政策效果或将有所减弱,叠加“双十一”开启日期逐年迁移,提前透支信贷需求,预计11月消费短贷或将承压(去年同期增量为-370亿元)。2)居民中长贷:如前文所述,今年11月购房需求同比下滑较多,预计中长贷增量同比或将下滑。

票据:11月3M、6M票据转贴现利率回升,分别为0.87%、0.78%,分别环比上升4bp、14bp,利率上升背景下预计11月票据贴现规模将环比回落。

综上,测算11月新增人民币规模介于3000-4500亿元之间,同比少增1300-2800亿元之间,对应月末人民币贷款增速回落至6.4%附近。

二、社会融资:预计11月新增社融规模为2.16-2.32万亿元

表内新增信贷:将测算人民币新增贷款扣除非银及境外贷款后,测算社融口径新增信贷规模在5000亿元左右,同比小幅少增。

未贴现票据:如前文所述,票据贴现利率上升背景下预计11月票据贴现规模将环比回落,则未贴现票据规模则环比提升。

直接融资:wind统计数据显示,11月地方政府债、公司信用类债券净融资规模分别为1.27万亿元、0.38万亿元,分别同比-0.04、+0.14万亿元。

综上,测算11月新增社融规模为2.16-2.32万亿元,同比少增0.01-0.17万亿元,存量增速维持在8.5%附近。

三、流动性:预计M1延续高基数回落,M2-M1剪刀差小幅走扩

预计M1、M2增速回落但仍保持相对高位。1)如前文所述,11月政府债、信用债合计净融资规模同比增多0.1万亿元,预计会拖累M1、M2增速下滑。2)今年前三季度M1增速持续提升,主要受到股市同比回暖较多影响,但4Q24同比基数恢复正常,预计将会带动M1进一步回落。因此,预计11月末M1、M2增速分别回落至6.0%、8.1%,剪刀差小幅走扩。

四、银行投资建议与风险提示

投资建议:1、银行股经营模式和投资逻辑从“顺周期”到“弱周期”:市场强时,银行股短期偏弱;但经济偏平淡期间,银行股高股息持续会具有吸引力,继续看好银行股稳健性和持续性;两条选股逻辑。(逻辑详见报告《银行股:从“顺周期”到“弱周期”》。2、银行股两条投资主线:一是拥有区域优势、确定性强的城农商行,区域包括江苏、上海、成渝、山东和福建等(详见我们区域经济系列深度研究),重点推荐江苏银行、齐鲁银行、杭州银行、渝农商、南京、成都、沪农等区域银行。二是高股息稳健的逻辑,重点推荐大型银行:六大行(如农行、建行和工行);以及股份行中招商、兴业和中信等。

风险提示:经济下滑超预期,经济恢复不及预期,数据更新不及时

证券研究报告:11月金融数据前瞻:预计新增贷款3000-4500亿,社融增速维持8.5%

对外发布时间:2025年12月8日

报告发布机构:中泰证券研究所

参与人员信息:

戴志锋 | SAC编号:S0740517030004 | 邮箱:daizf@zts.com.cn

邓美君 | SAC编号:S0740519050002 | 邮箱:dengmj@zts.com.cn

陈 程| SAC编号:S0740525110001 | 邮箱:chencheng07@zts.com.cn

中泰银行团队

戴志锋(执业证书编号:S0740517030004) CFA 中泰金融组负责人,中泰证券研究所所长、国家金融与发展实验室特约研究员。获2024年新财富银行业最佳分析师第三名、2023年新财富银行业最佳分析师第五名、2022年新财富银行业最佳分析师第四名、2021年新财富银行业最佳分析师第二名、2020年新财富银行业最佳分析师第三名、2018-2019年新财富银行业最佳分析师第二名、2019-2020年水晶球银行最佳分析师第二名、2018年水晶球银行最佳分析师第一名(公募)、2018年保险资管最受欢迎银行分析师第一名。曾供职于中国人民银行、海通证券和东吴证券等。

邓美君(执业证书编号:S0740519050002) 银行业分析师,南开大学本科、上海交通大学硕士,2017年加入中泰证券研究所。

马志豪(执业证书编号:S0740523110002) 银行业分析师,南开大学金融学本科、南开大学金融学硕士,曾就职于东北证券,2023年加入中泰证券。

杨超伦(执业证书编号:S0740524090004) 银行业分析师,加州大学圣地亚哥分校金融硕士,曾就职于某商业银行总行,2022年加入中泰证券。

陈 程(执业证书编号:S0740525110001) 银行业分析师,复旦大学本科、新加坡国立大学应用经济学硕士,曾就职于东北证券,2025年加入中泰证券。

刘雨哲 银行业研究员助理,南加州大学应用与计量经济学硕士,2025年加入中泰证券。

谢谢阅读

>>>查看更多:股市要闻